摘要: 从交易量洞察带动比特币、以太坊以及稳定币价格增长的资产用例。

随着2020年末所带动的一波牛市,全球加密资产市值直线飙升,比特币一度突破60000万美元,站上了新的历史水平线上。据欧易OKEx行情显示,比特币在这轮牛市中的最高价格达到了64846美元,以太坊也不甘示弱,拿下了4371美元的优异成绩。

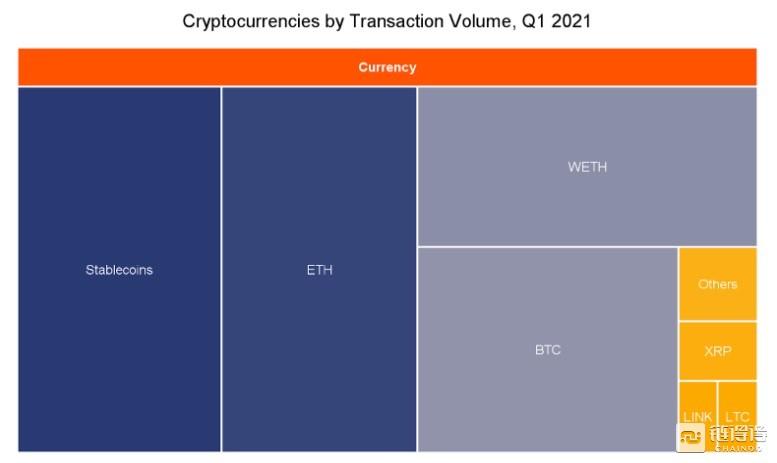

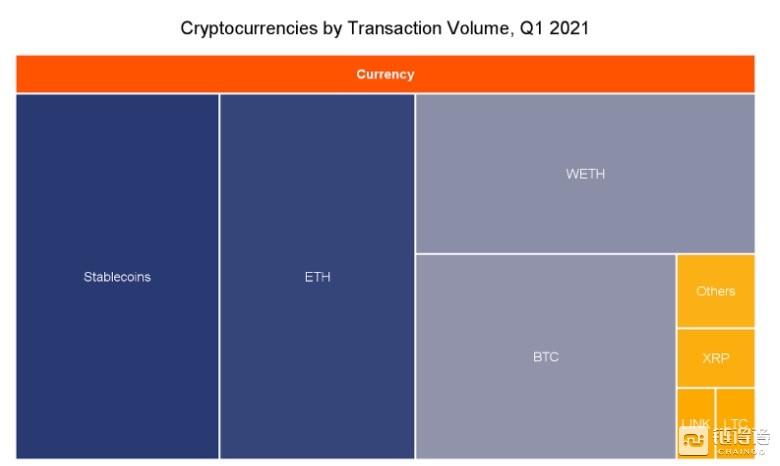

虽然从整体来看,加密资产在价格上的优异表现大家都有目共睹,但许多人还是不了解加密货币作为一种资产类别的真正多样性,以及每个主流代币是如何利用其独特的使用案例来推动其增长。纵观2021年第一季度所有加密货币,稳定币、以太坊、WBTC以及比特币这四个类别共同构成了加密货币交易量的大部分。

其中稳定币的交易量为8690亿美元,以太坊交易量为8400亿美元,排名第二;同属于以太坊类别的wETH交易量为6350亿美元,排名第三;比特币交易量为6230亿美元排名第四。接下来,鸵鸟区块链将对比特币、以太坊以及稳定币三个类别进行详细分析,洞察其独特的使用案例。以下内容来源于chainalysis blog,由鸵鸟区块链编译。

比特币:加密黄金,加密世界的长期投资资产

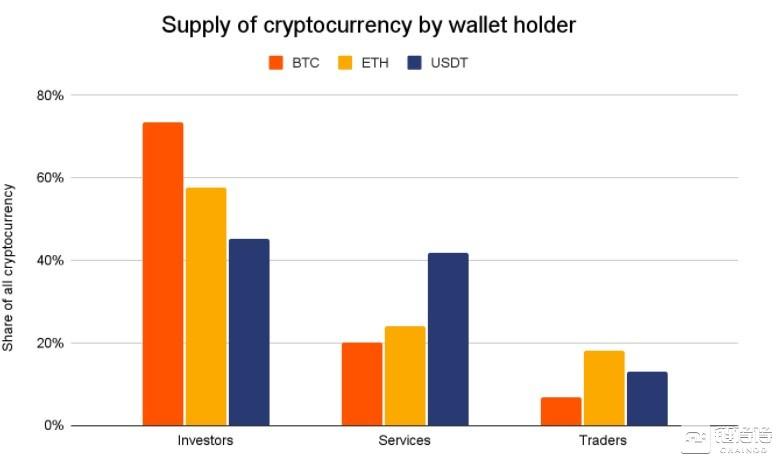

据相关数据表明,投资者持有比特币主要是将其作为长期投资而持有。首先,我们先将持有比特币钱包与持有其他资产的钱包类型进行细分。

1.投资者:拥有75%或更多加密货币价值的自托管钱包

2.交易者:拥有所有加密货币价值的不到75%的自托管钱包

3.服务:由交易所等服务托管的钱包

请注意,此图表不包括归类为可能丢失的加密货币,这意味着它在5年或更长时间内没有从当前的钱包中移出。

从上述图表中我们可以看出,73%的比特币由投资者持有,而以太坊仅为58%,主流的稳定币 USDT_ETH为43%,后者是Tether的ERC-20代币版本。与此同时,只有7%的比特币由交易员持有,他们倾向于通过在更广泛的资产之间进行交易来寻求短期收益,而以太坊为18%,USDT_ETH为14%。

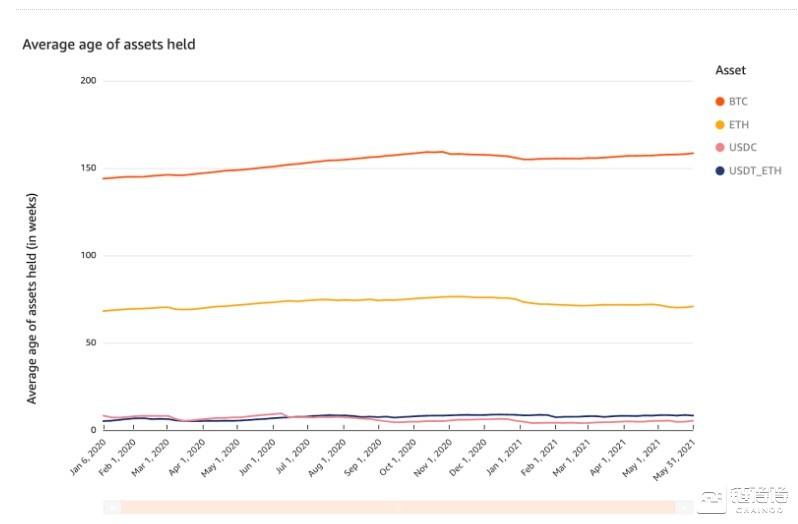

当我们深入研究每枚代币的平均“年龄”时,比特币作为长期投资的用例变得更加清晰,这意味着它在当前钱包中的时间长短。

请注意,上图仅显示自托管钱包中的资产,而不是连接到服务的钱包中的资产。

从以上图表中,我们得到了很惊人的数据。自托管钱包中持有的比特币平均是在大约150周前获得的,而以太坊为75周,主流稳定币Tether和USDC为6到7周。换句话说,加密货币用户持有比特币的时间大约是以太坊的两倍,是稳定币的20倍以上。

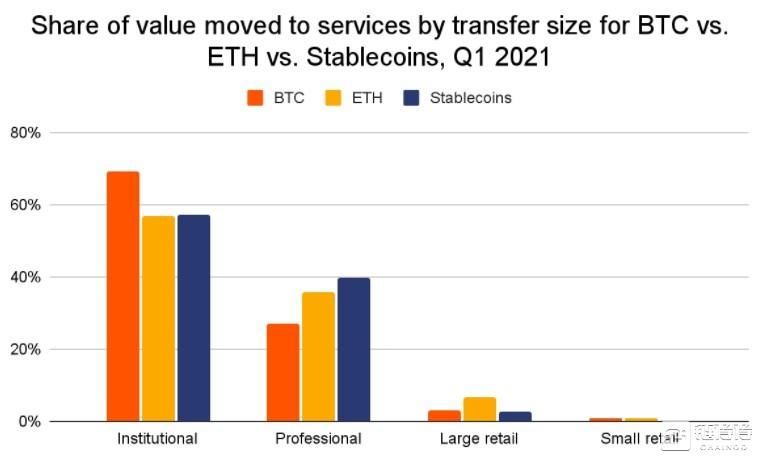

但这些长期的比特币投资者究竟是谁?下面,我们将根据交易规模调查谁在使用不同类型的加密货币,以此用它来对交易背后的用户进行分类。

注:我们将机构转账定义为100万美元以上的转账,专业转账为10,000美元至100万美元之间的转账,大型零售转账为1,000美元至10,000美元之间的转账,小型零售转账为低于1,000美元的转账。

数据显示,根据个人交易的规模,机构投资者可能占研究时间段内所有比特币交易量的69%。

综合来看,这些数据在很大程度上与我们在过去一年中听到的说法基本相符:投资者,尤其是主流金融机构的投资者,已将比特币视为一项长期投资,许多人将该资产定位为对冲通胀和其他令人担忧的经济趋势的工具。这就是为什么与其他加密货币相比,我们看到比特币持有的时间如此之长,而且比特币的投资者持有的交易规模如此之大,表明他们处于专业或机构层面。

以太坊:价值斐然,有望超越比特币

值得一提的是,尽管以太坊的市值较低,媒体报道频率也较低,但以太坊在2021年第一季度的交易量仍高于比特币。

事实上,如果我们将以太坊的交易量与wETH(其 ERC-20 代币等价物)的交易量结合起来,以太坊将拥有迄今为止所有加密货币中最高的交易量。

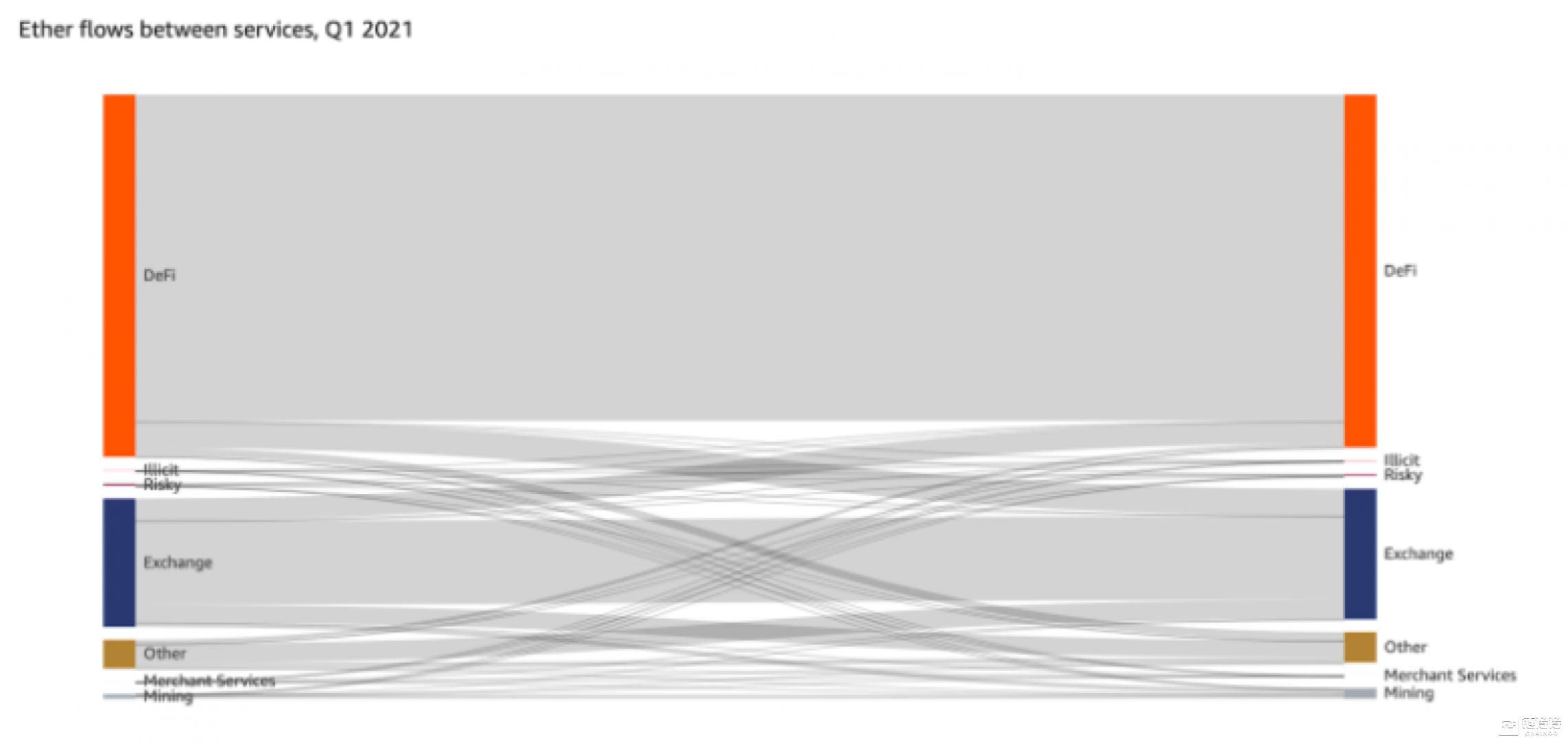

但是这些以太坊交易是由哪些服务负责的呢?

注意:此图仅反映涉及服务的交易,不反映自托管钱包之间的交易

自2020年1月以来,大多数以太坊交易至少涉及一个DeFi平台,其中大部分发生在两个DeFi平台之间。DeFi平台是建立在智能合约丰富的区块链之上的加密货币服务。一旦构建完成,它们就可以自主运行,在满足基础代码定义的特定条件时自动执行特定的金融功能——交易、贷款或其他交易。因此,DeFi平台可以独立于公司或其他治理机构而存在。

最重要的是,几乎所有DeFi平台都建立在以太坊区块链上,这意味着它们主要接受以太坊以及ERC-20代币,ERC-20代币又是建立在以太坊区块链上的加密货币,这意味着它们可以从以太坊钱包发送和接收。许多ERC-20代币旨在反映现有资产的价格。例如,WBTC是一种与比特币价格相匹配的ERC-20代币,而wETH为以太坊实现了相同的功能。USDT_ETH和USDC_ETH分别与稳定币Tether和USDC的价格相匹配,这两个稳定币都与美元挂钩。

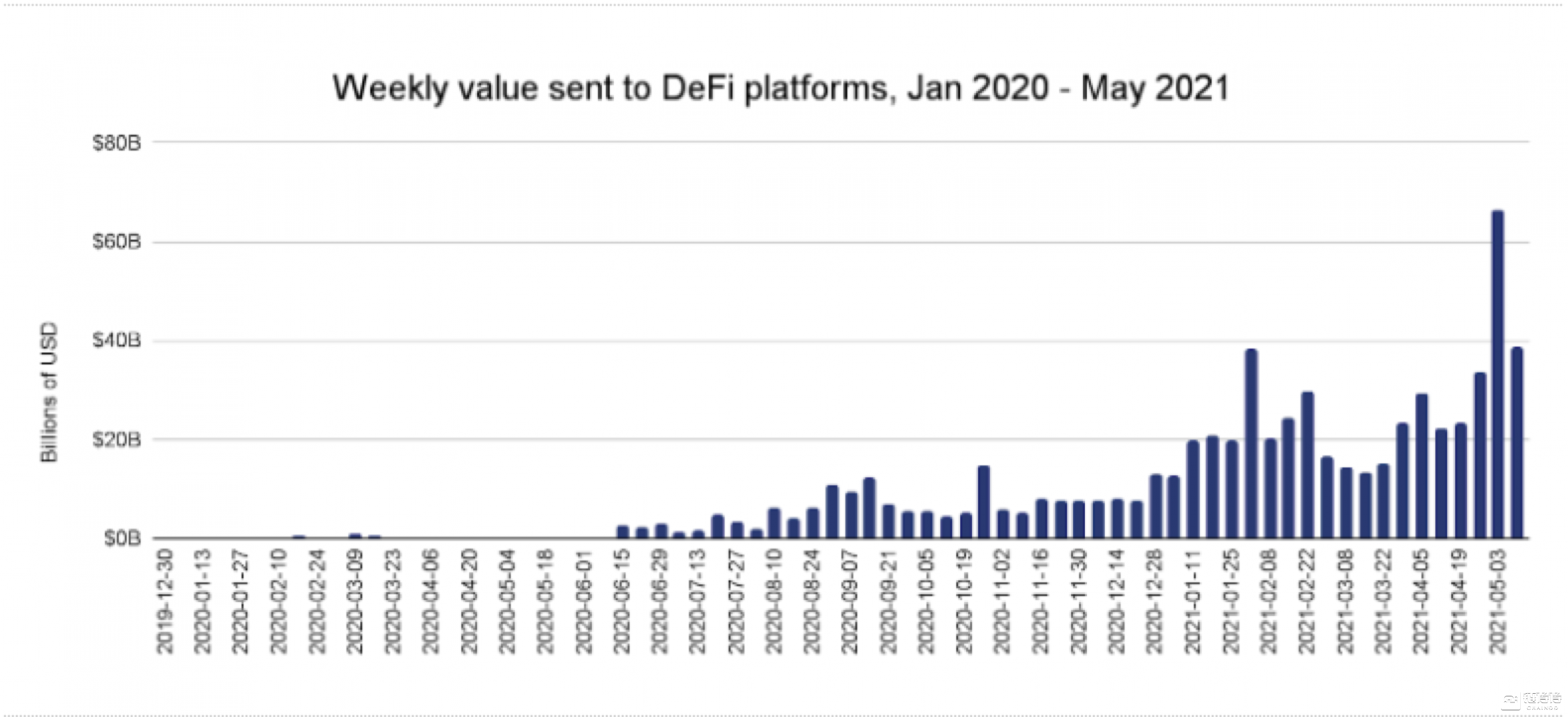

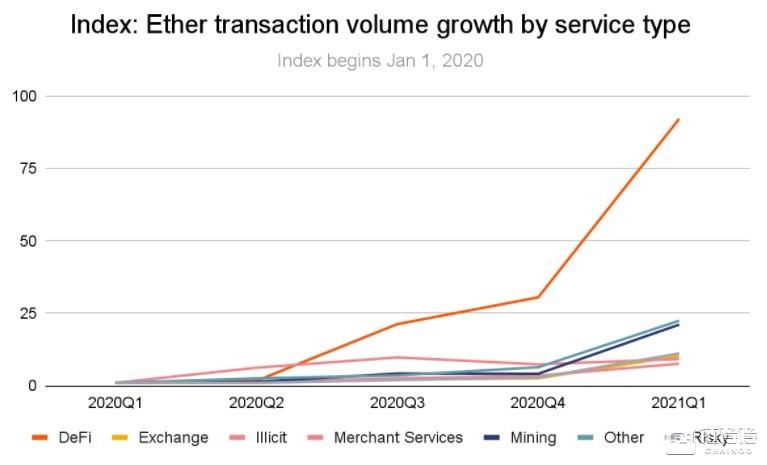

DeFi的增长是相对较新的发展。2020年6月,DeFi平台每周总价值在20到30亿美元之间。这个数字在8月份开始快速增长,截至2021年5月,每周持续超过200亿美元,有时甚至超过600亿美元。

自2020年初以来,DeFi一直是迄今为止增长最快的服务类别,几乎都是由以太坊推动的。在这种情况下,以太坊在加密货币创新中发挥着关键作用,因为DeFi是几种新型金融服务和工具的开发场所,包括NFTs、去中心化交易所和自动借贷平台。

DeFi还为加密货币提供了一种进入社区以推出新平台的方式。传统的中心化交易所和其他服务的创始人通常必须自己筹集资金,以建立一个新平台,并为其提供初始流动性。有了DeFi,创始人可以从用户或其他支持者那里借到资金,作为回报,这些人会得到与平台相关的独特代币,从而有权分享平台的费用。我们预计未来几年DeFi将会出现更多创新,其中大部分可能由以太坊提供支持。

稳定币:锚定法定货币,加密资产的利润转化桥梁

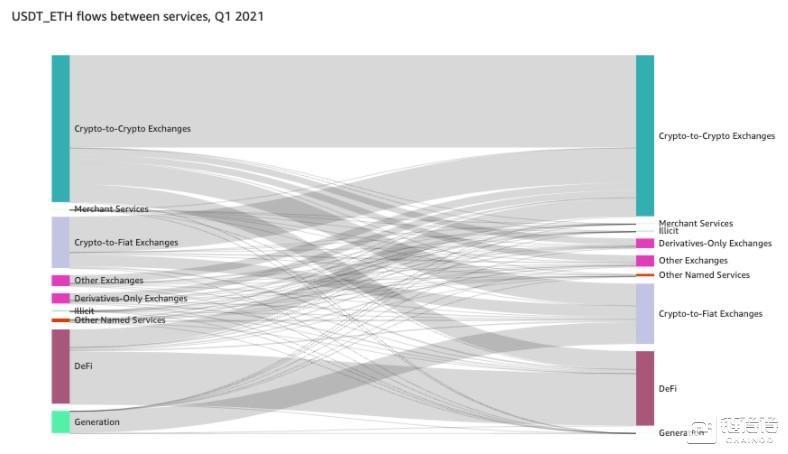

稳定币是与现有非加密资产价格挂钩的加密货币。其中两种最受欢迎的稳定币就是USDT和USDC。 据数据显示,稳定币的交易量高于比特币和以太坊的交易量,但这些交易发生在哪里?我们以USDT为例。

注意:此图仅反映涉及服务的交易,不反映自托管钱包之间的交易

数据显示,USDT的大部分交易都是在交易所之间进行的,特别是C2C交易所,这意味着那些只允许用户将加密货币兑换为其他加密货币,而不是法定货币。这反映了稳定币在交易所,尤其是 C2C交易所的贸易结算中发挥的关键作用。由于其稳定性,稳定币允许交易者将其加密货币的价值锁定为美元,从而使自己免受加密货币波动的影响,而不必将资金移出交易所。

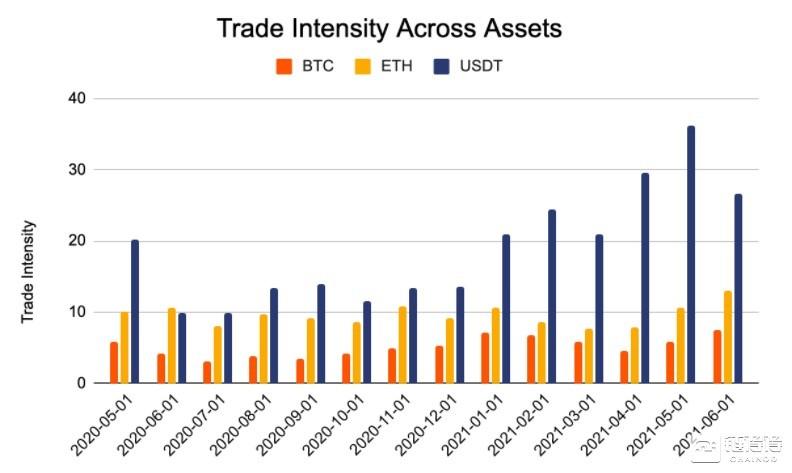

这一角色使稳定币成为加密货币生态系统中交易最频繁的资产。请记住,大多数交易都发生在单个交易所,这在链上交易量数据中并没有显示。我们可以使用订单簿数据来比较不同加密货币到达交易所后的交易速率,使用一种称为交易强度的度量。交易强度衡量代币被存入交易所到取款之间的交易次数。

以下是稳定币USDT与比特币和以太坊的交易强度对比。

尽管随着时间的推移,交易强度有回落也有流动,但鉴于交易员经常用其他加密货币兑换稳定币,以将资金存储在更稳定的资产中,所以在大多数月份中,稳定币的交易强度最高。

有趣的是,稳定币也经常用于商业交易,尤其是在中国和中国商人在国外开展业务的地区。出于此目的,稳定币之所以如此受欢迎,很大程度上要归功于它的稳定性,以及它作为美元替代币可以在传统金融体系之外使用。

总结

据链上分析表明,加密资产的市场比任何一种资产或投资策略都大,并且对于每一个最重要、最广泛使用的加密资产,都有定义良好的用例。

1.比特币作为长期投资;

2.以太坊更频繁地交易并用于为创新的新DeFi平台提供动力;

3.稳定币是交易最频繁的货币,作为交易者的结算系统和稳定存储来源。

每项资产在更广泛的加密货币生态系统中都发挥着关键作用。随着该生态系统的不断发展,新代币可能会出现以解决新的用例,现有代币的效用也将发生变化。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。