介绍

稳定币通常被视为加密货币的“杀手级应用”,在连接传统金融与数字资产生态系统方面发挥着至关重要的作用。在这个领域,以美元支持的稳定币在过去几年中经历了令人瞩目的采用。稳定币便于7天24小时全方位的价值交换,充当价值存储、交换媒介,并为美元匮乏的经济体提供了关键价值主张,特别是在新兴市场,人们在这些市场面临高通胀、货币贬值或有限的基本金融服务。随着新发行商、抵押品类型和实用性的不断扩大,Tether(USDT)已成为一股主导力量。

作为主要以法币抵押的稳定币,Tether占据了超过1200亿美元的稳定币市值的75%以上。然而,这种主导地位伴随着相当多的怀疑,特别是围绕其储备的透明性和性质管理 Tether 基金的公司 Cantor Fitzgerald 的首席执行官霍华德·卢特尼克 (Howard Lutnick) 最近就其支持的合法性发表的言论可能缓解了一些担忧。然而,USDT 影响力的巨大规模值得更仔细的审视。

在本篇文章中,我们深入研究了Tether的崛起,探讨了其主要增长途径、采用情况、使用性质和储备持有情况,通过链上数据全面了解这个稳定币巨头。

USDT供应:创下新高

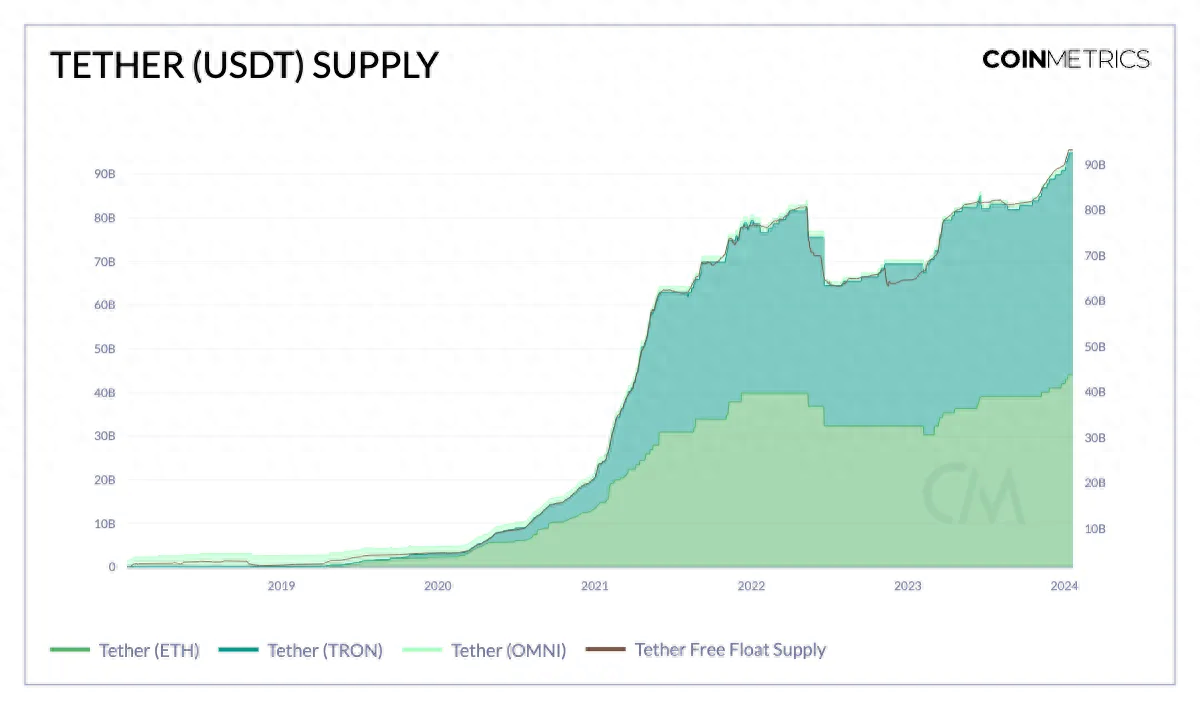

围绕现货比特币ETF的兴趣最近可能无意中分散了对Tether显著增长的关注。 Tether 最近实现了一个新的里程碑,超过了有史以来的最高供应量,达到超过 950 亿美元,同比增长 35%。分析这个总量的分布,有46%的供应,即440亿美元是在以太坊区块链上铸造的。相反,53%的供应,即508亿美元是在波场上发行的。与此同时,在2020年1月,Omni的发行几乎占到了总量的33%,由于Tether决定停止支持该网络,这一比例已经降至1%。随着数字资产生态系统不断发展,Tether的发行正在扩展到诸如Solana和Avalanche等替代Layer 1网络上。这种扩展增强了USDT在各种链上生态系统中的实用性。

采用趋势的转变

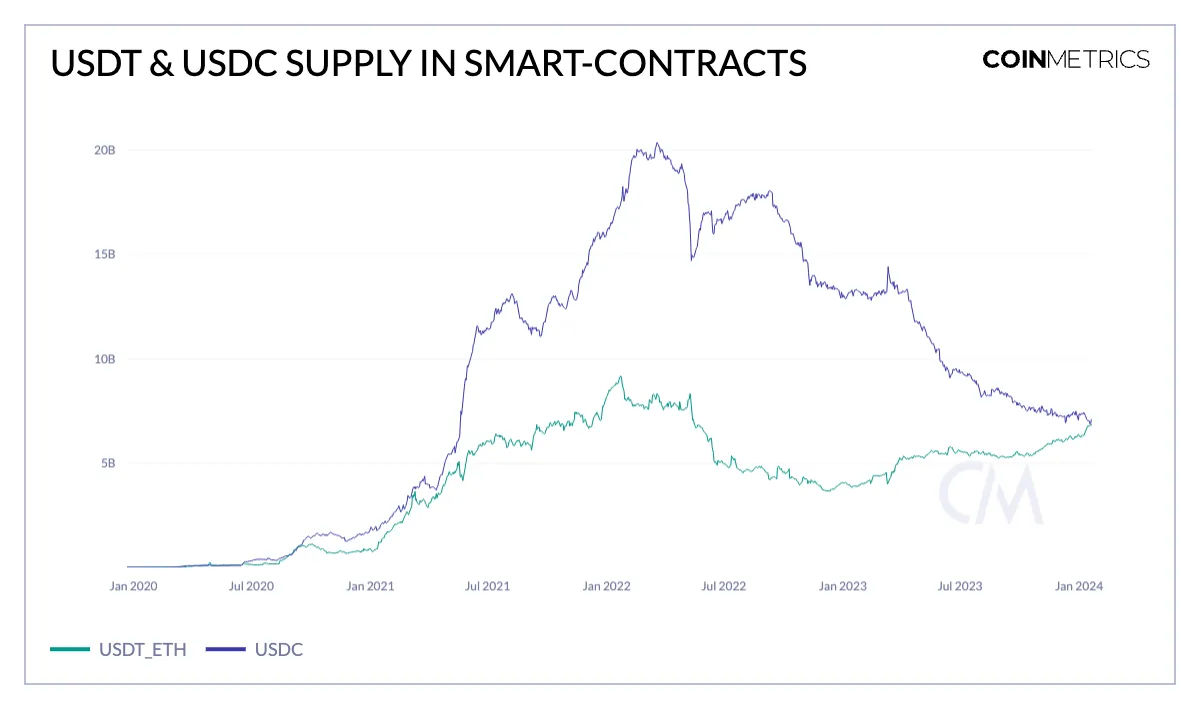

最近的动荡,尤其是硅谷银行(SVB)的崩溃和 Operation Choke Point 2.0的后果,可能已经成为离岸稳定币激增的催化剂。深入研究这一增长的构成揭示了关键的增长驱动因素。一个特别值得注意的趋势是 USDT (ETH) 在智能合约中的重要性日益凸显,该领域自成立以来一直由 Circle 的 USDC 主导。 SVB 危机的后果似乎动摇了市场对 USDC 的信心,无意中提高了 USDT 对智能合约的参与度。自从2023年3月以来,USDT在这个领域的存在已经从40亿美元增加到了近69亿美元。这一转变突显了USDT在去中心化金融(DeFi)应用中的日益流行,这一趋势在我们的其他市场报告中有体现。值得注意的是,USDT 在 Aave v2 和 Compound 等领先的市场上已经超越 USDC,进一步巩固了其在 DeFi 领域的地位。

USDT在DeFi中的不断增加的影响力,明显体现在借贷平台和交易所中,突显了它在与美元相关的无需信任的交易中的关键作用,最终实现了更广泛和更高效的金融服务访问。

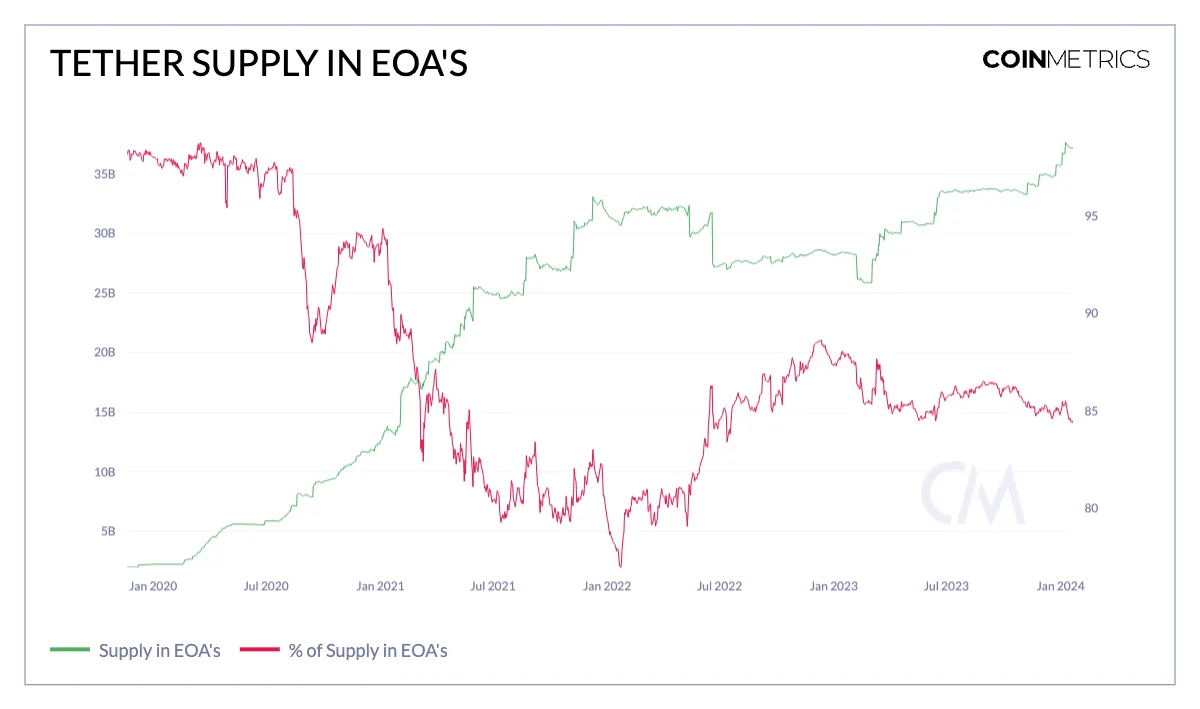

尽管Tether在智能合约中的使用已经扩大,但它主要由外部拥有的账户(EOA)或由私钥控制的账户持有,类似于个人用户拥有的账户。在以太坊上,Tether(ETH)的供应已经上升到370亿美元,占以太坊总供应的84%。这些趋势反映了数字美元的不断增长,不仅作为价值存储或对冲波动的工具,还作为交易活动的工具,例如交易或支付。

探讨使用模式

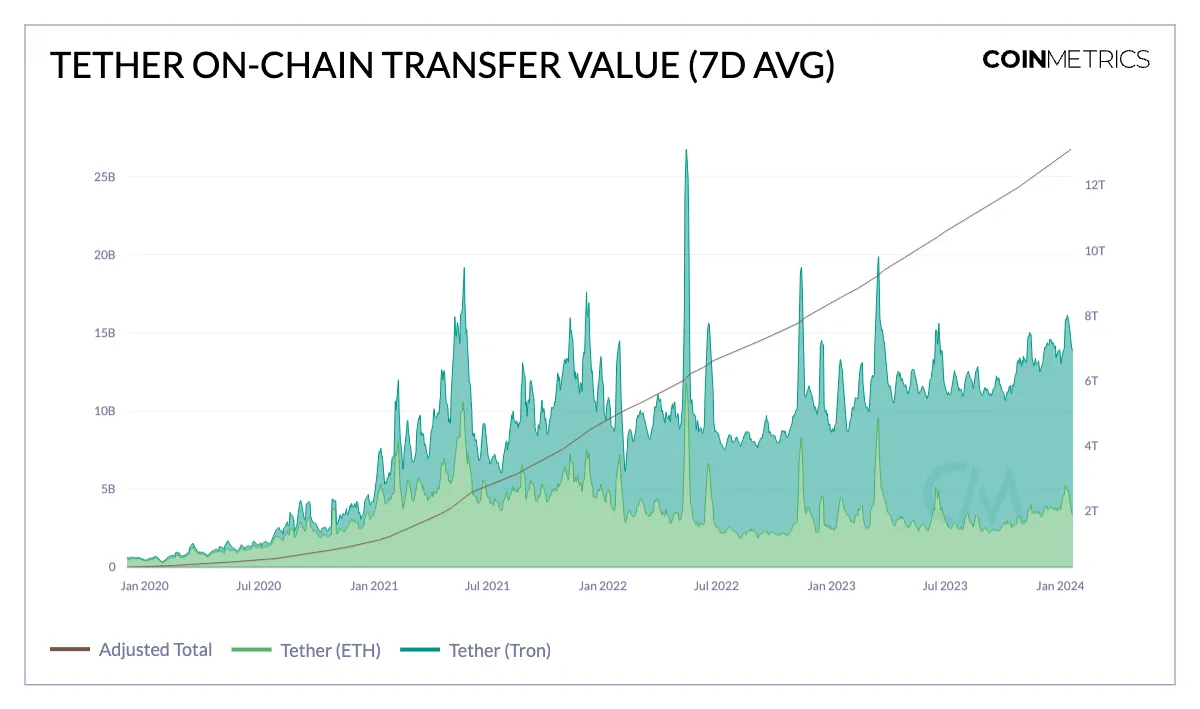

作为最大和最广泛采用的稳定币,Tether 得到了广泛的使用。本月,在以太坊网络上涉及不同USDT地址的调整后链上转账价值超过了50亿美元。与此同时,波场网络上的转账价值超过了110亿美元。自2014年推出以来,Tether已经促进了超过13万亿美元的转账,强调了它的不断增长的使用。这种广泛的采用在非洲、拉丁美洲、南亚和其他地区的新兴市场尤为显著。在这些地区,Tether通常充当美元的替代品。它提供了保护储蓄的手段,寻求经济稳定,并提供了银行基础设施的访问,从而为各种目的的点对点交易提供了可能。

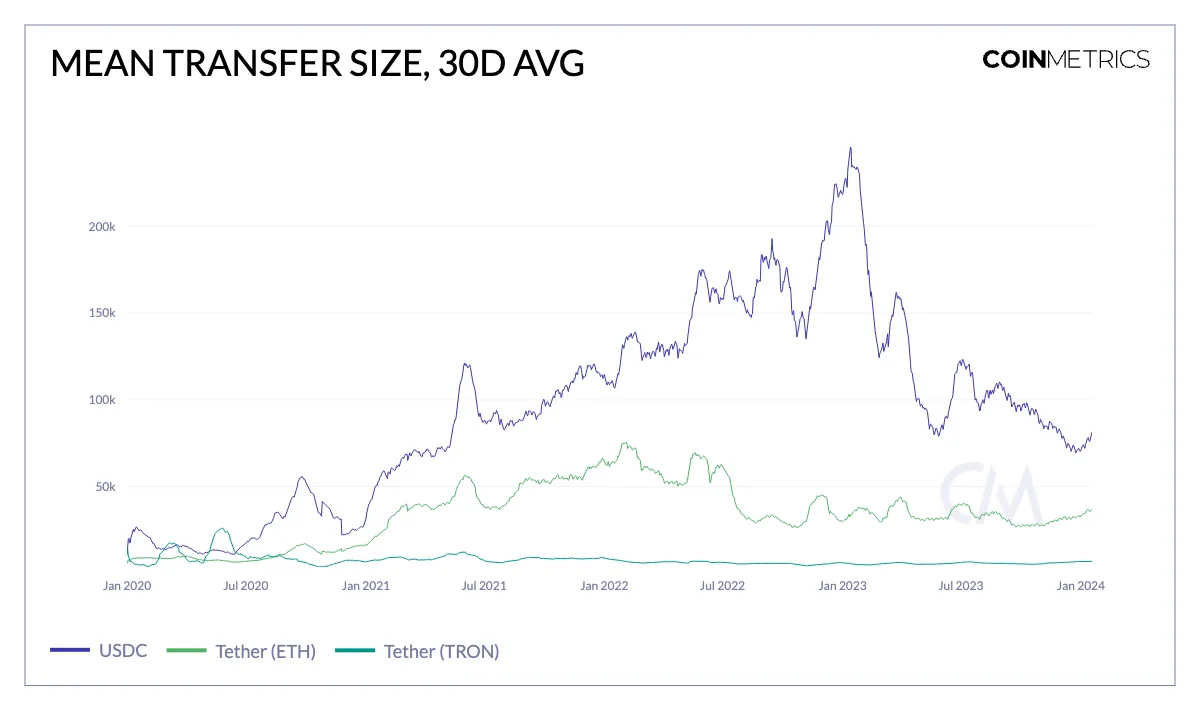

为了更好地理解使用模式和Tether为哪些人提供服务,研究“典型” Tether 交易的性质是有见地的。数据显示,USDT的平均转账金额通常小于USDC的平均转账金额,后者目前平均每笔交易约为75000美元。这更高的平均值表明,USDC通常用于较大规模的交易,这与其作为主要境内(指美国)稳定币的地位及其在 DeFi 应用中的广泛使用相一致。

相比之下,以太坊网络上的USDT显示出平均转账金额为35000美元,表明其参与了DeFi生态系统中的大规模金融活动,这可能受到以太坊较高的交易费用的影响。相反,波场网络上的USDT呈现出不同的情况。由于波场的交易费用较低,USDT的平均转账金额约为7000美元,便于更频繁的、低价值的交易。这使其成为日常支付和汇款的实际选择。

更广泛地说,这些模式不仅反映了不同的用户人口统计和偏好,还强调了这些稳定币运行的基础网络的影响。

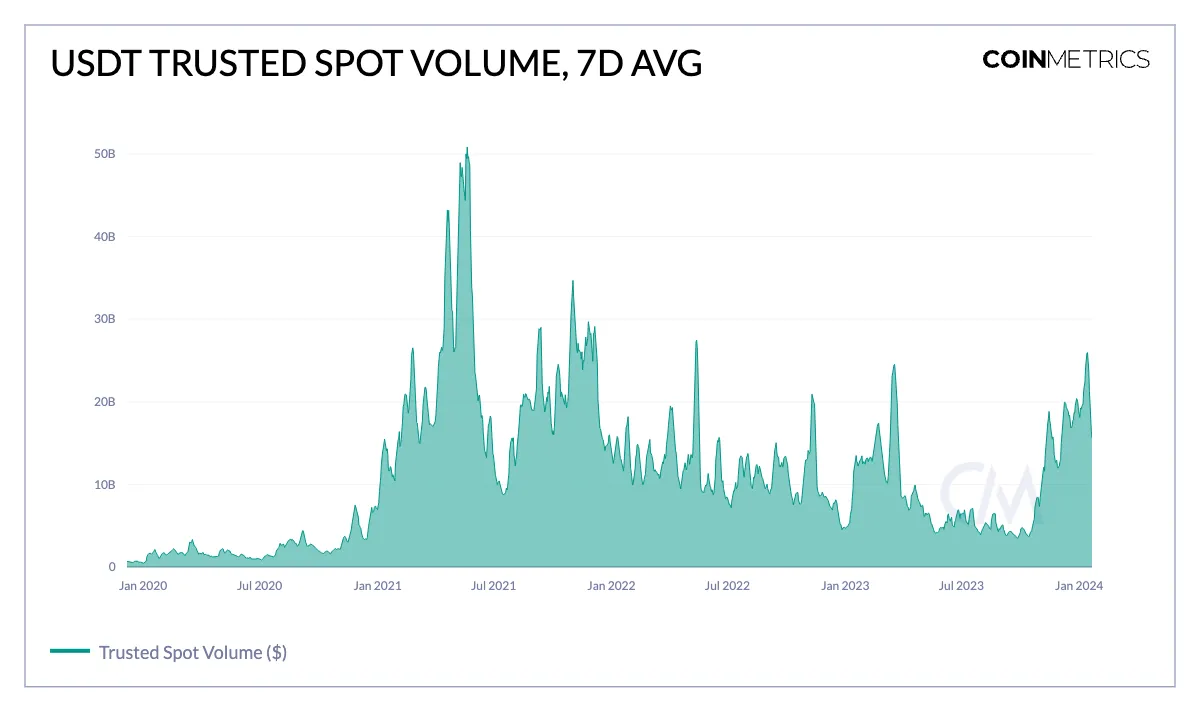

USDT 与其他稳定币一样,作为报价资产也发挥着至关重要的作用,促进了数字资产在交易所上的流动性交易。随着近期数字资产市场的繁荣和比特币现货 ETF 的推出,USDT 已促成了超过 250 亿美元的可信现货交易量,超过了 2022 年 11 月和 2023 年 3 月的峰值。Tether 在这一领域也发挥着主导作用,占稳定币计价交易量的 85% 以上。

Tether储备的性质

Tether 储备的构成和透明度一直是有争议的话题,常常引发对其财务支持是否充足的猜测。然而,霍华德·卢特尼克 (Howard Lutnick)达沃斯世界经济论坛上的自信声明,确认“他们有钱”,有助于缓解其中一些担忧,为关于Tether储备的讨论增加了一些可信度,目前唯一验证这一点的方法是独立审计师的报告,这些报告每季度提供储备中资产的详细拆分。

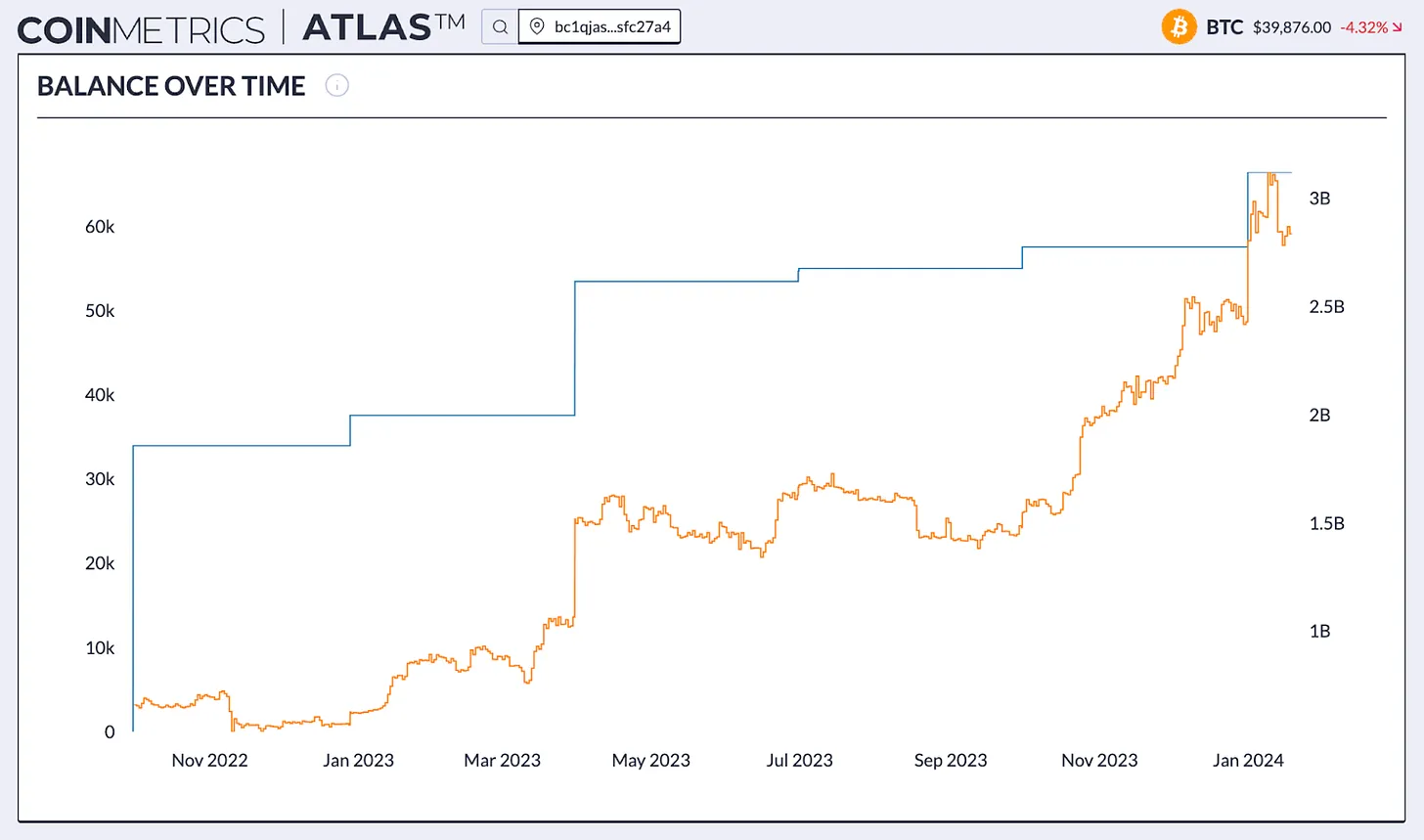

多年来,Tether的储备组成发生了几次变化。虽然像商业票据这样的债务形式在2021年占据了储备的大部分,但他们最新的认证表明,储备主要由美国国债组成,反映了不断上升的利率环境。在2023年5月,Tether宣布他们将从实现的利润中分配高达15%的资金用于购买比特币,以增加USDT的超额储备。这已经实现为57.5K BTC,相当于价值 16亿美元的比特币持有量,与他们在 2023 年第三季度的最新证明一致。然而,如果可以确定将这个比特币账户与Tether明确关联,那么这意味着Tether最近购买了另外8.9K BTC,使其目前总数达到66.4K BTC。这一推断得到了加强的证据,因为向这个账户的信用似乎与与Tether密切相关的交易所Bitfinex相关联。

尽管季度证明可以让人们深入了解 Tether 的持股情况,但对于用户和怀疑者来说,提供详细透明度的官方、更频繁的审计将是一个受欢迎的发展。

结论

Tether的令人印象深刻的崛起证明了其切实的实用性,特别是在发展中经济体,因为经济不稳定和缺乏稳定、可靠的货币体系,Tether的发展更是证明了其实用性。

尽管在中央集权和透明性方面存在有效的担忧,但不应忽视Tether提供的多样化好处。作为更广泛数字资产采用的门户之一,Tether已经推动整个稳定币市场前进。尽管它今天是最大的稳定币,但有趣的是看到它是否会在不断变化的环境中继续占据主导地位。Circle计划上市,加密质押和带息稳定币的兴起使稳定币市场的动态性变得引人注目。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。