原文作者:冰蛙

转载:Daisy,火星财经

1、团队:失败的案例与丰富的经验之间的博弈

失败的案例:

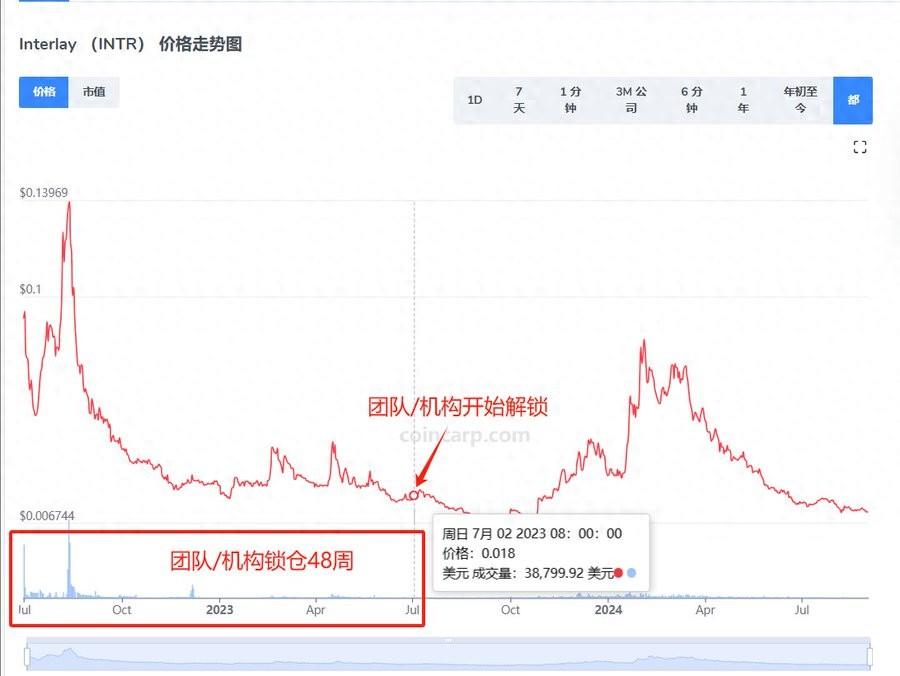

- BOB项目的核心团队曾是Interlay项目的创始成员,Interlay融资了950万美元,但在两年内,Interlay的市值跌了90%以上。

- 自今年3月以来,Interlay的生态系统已停止更新,社区活动停滞,开发工作陷入僵局,基本可视为项目已失败。

- 按照经济白皮书的代币分配和释放,以及代币价格表现,Interlay融资近1000w美金,粗略估算机构大概率只能回本1/3,即300w美金。

经验的博弈:

- BOB生态沿用了 Interlay 的老模式,以DeFi为核心框架,属于二次包装,虽然整容了一下,似乎其本质还是跟原来一样,项目创新似乎仍然不多。

- 然而,争议的另一面在于,团队成员同时也拥有丰富的创业经验,尤其是在比特币生态的开发和运营中积累了大量实践经验,他们在比特币Layer 2技术上的深厚积累,意味着他们可能已经从过去的失败中吸取了教训,具备更强的应对市场挑战的能力。

- 所以一部分人对团队的历史表示怀疑,认为他们可能会重蹈覆辙;而另一部分人则认为团队的经验是项目成功的基石,认为过去的教训将转化为未来的成功。

2、运营:混乱的管理与生态的繁荣

混乱的管理:

- BOB项目的运营有些混乱,尤其是在积分活动的安排上,本来计划只持续一个月的积分任务,最终却拖延了三个月。

- 第一季积分任务期间,质押TVL达到了3亿美元,释放了约100亿积分;而在第二季任务中,TVL下降至1亿美元,积分总量却增加到了1200至1400亿积分,积分的释放速度明显加快,而质押资金却不断减少,前期参与的玩家积分被稀释得非常严重。

- 项目的TVL从最初的3亿美元下降到当前的1亿美元,反映出市场对项目管理能力的不信任,也显示了社区对项目可持续性和管理效率的不信任。

生态的繁荣:

- 然而,争议的另一面是,尽管运营上存在诸多问题,BOB项目的生态系统依然表现出了一定的繁荣迹象,项目在推特等社交媒体上的热度居高不下,各种生态合作接连不断,Rootdata的数据也显示,BOB项目在比特币生态的热度榜上名列前茅,表明其依然具有较强的市场影响力和号召力。

3、机构:投机阴谋与FOMO加仓的矛盾

- 在BOB项目的融资与质押过程中,BOB项目的早期投资者中,存在多个疑似老鼠仓的地址,这些地址通过积分排名获取了巨额积分。

- 例如,UTXO管理团队作为BOB的投资者之一,其持有的积分数量高达36.7亿,几乎占据了积分排行榜的第一位。与此同时,web3.com团队也在排行榜中排名第三,持有约15亿积分。如果按每积分0.0002美元的预估价值计算,UTXO管理团队的积分价值可达73.4万美元,web3.com团队的积分价值约为30万美元,机构账户累计超过百万美金的积分收益。

- 有一个疑虑,为什么机构会明牌质押参与bob?

- 且结合前文机构在Interlay项目亏本的情况下,为什么原机构还愿意继续支持同一个团队的另一个项目?并且又投钱又投入大量资金参与质押活动?

- 除此之外,还有几个关联度极高的地址疑似项目方的老鼠仓

- “KryantBobe98701”共邀请了6个人,分别在排行榜第10、12、18、59、81、82,高度关联,共获得约17亿积分左右,积分价值约34w美金。

- “jamestwo008” 共邀请了7个人,分别在排行榜第25、29、39、41、43、53、61,高度关联,共获得13亿积分左右,积分价值约26w美金。

- 还有其他关联较少的账号就不一一列举,从以上高度关联的账号中可以看出,猜测项目方至少有30亿积分的老鼠仓,与前面机构占比差不多,老鼠仓较严重,详细数据可参考积分排行榜。

- 与此同时,另一种观点认为,这些机构的积极参与实际上是对项目潜力的认可,机构的加码可能并非出于阴谋,而是源于对比特币生态未来发展的信心。且首次投资Interlay项目的机构,有大部分也投资了BOB,在Interlayy已经失败的情况下,机构还愿意投资新项目,说明了即使上一个项目失败,团队依然是被机构认可。

4、赔率:低收益与高回报的两极分化

估值分析:

- 市场情绪:鉴于当前ETH Layer 2表现较差,大部分人将目光看向了比特币 Layer 2,多数人认为比特币生态会是新的牛市启动器,可能会提振市场情绪,吸引更多投资者进入比特币生态系统,故估值会有增幅。

- 同类对比:SatoshiVM 与 BOB 同为比特币 ZK Rollup Layer 2 解决方案 ,前者刚上市时,达到了上亿美金的市值,且是在没有融资的情况下,BOB有融资,市场对该赛道较为看好,且在推特等媒体的影响力上面, BOB的影响力、关注度较前者更高,估值应在3~5亿美金左右。

- 空投比例:对标项目中仅 Merlin 一个项目分发了空投, 与BOB类似,前期都是质押为主,质押TVL3~5亿高于BOB三倍, 空投量为20%,反观BOB,TVL质押从开始的1.5亿,持续走低,到现在不到1亿美金,空投预计10%,蛋糕约为3000~5000万美金,可以合理的分配给社区。

- 估值结论:两轮融资1160w美金,预计3--5亿美金市值,10%空投比例。

总积分预测:

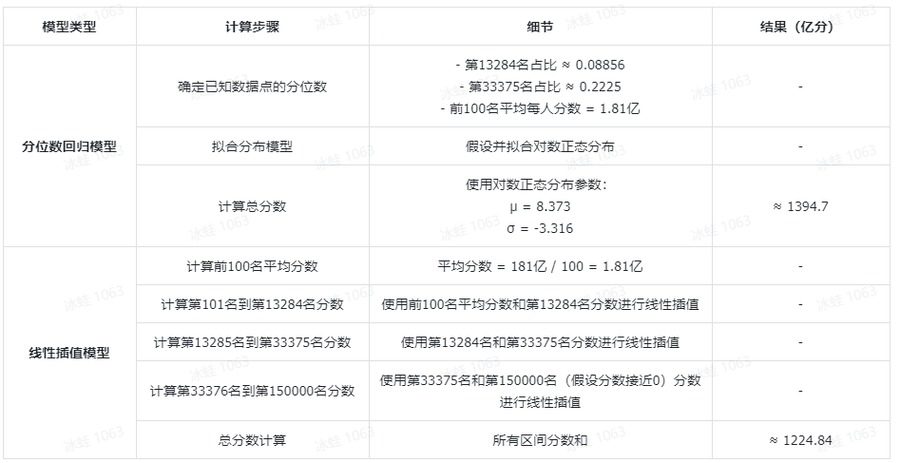

- BOB项目积分系统分为两季任务,积分总量的预测至关重要。在估算总积分时,考虑了多种因素,如前100名积分的总数、排名分布的分位数回归模型、线性插值模型以及对数正态分布的拟合。

- 第一季600亿积分,第二季约1200~1400亿积分,两季任务共释放2000亿积分,当前为第二期任务,还未结束,可能还有第三期,按照第二季增长速度,预估每个月增长400亿积分左右,综合最终积分约为3000亿。

不同分配方案的不同赔率:

- 1. 等比例空投模型:

- 成本实测:未燃烧gas时积分:37.6W,交互两笔后的积分变化:46W,交互金额约8.1U,积分增加⾄46W,增加8.4万积分,换算1U约等于1万积分,即1积分=0.0001U

- 积分总量预估为3000亿,按照空投比例3000~5000万美金计算,3000-5000w/3000e= 0.0001~0.000168,即单个积分的价值约为0.0001~0.000168u。

- 赔率分析:

- 单个积分的价值约0.00012u~0.0002每积分,交互1U大约10000积分。0.00012~0.0002u/0.0001=1.2~2,即赔率:1.2~2倍

- 2. 阶梯空投模型:

- 当前参与人数约15万,预估最终用户将达到20万左右,阶梯分配规则20万的80%获得空投,人数约16万人。

- 赔率分析:

- 按照该空投模型,最低获取门槛,满足前16W排名只需要做两平台任务intract任务和银河任务即可,需要用到DC、推特账号、GAS费(费用可调最低)等成本,考虑到后期需要卷排名,预算可能要5~10U。

- 5~10/23~38=2.3~7.6倍赔率

交互策略总结:

从市场数据和分析中可以看出,两个空投分配方式收益差距较大,等比例空投赔率一般;如果按照阶梯空投方案,低保号赔率高,但鉴于其规则不透明,空投方案不确定性较大。

5、结论:争议中的机会与风险

根据公开信息爬取的数据总结:

- 老鼠仓现象:机构与项目方,都存在不同程度的老鼠仓,老鼠仓较重。

- 创始团队历史失败案例:项目创始团队过去有过失败案例,反映出团队在项目管理、风险控制或市场判断等方面存在不足,加大了参与风险,

- 机构阴谋:为什么原机构在前项目亏钱的情况下还愿意继续支持bob?为什么机构会明牌参与质押?

- 运营能力存疑:本来计划只持续一个月的积分任务,最终却不再拖延

- 估值与积分释放风险:项目正常估值为3亿美金空投10%,即3000万美金蛋糕,可能最终总积分也在3000亿左右,如果积分持续大量释放,会导致积分价值稀释,未来有亏损的风险。

- 空投方案不确定性较高:从市场数据和分析中可以看出,两种空投分配方式收益差距较大,等比例空投赔率一般,如果按照阶梯空投方案,低保号赔率还行,但鉴于其规则不透明,空投方案不确定性较大。

- 成功概率高:虽然该项目有过失败的案例,但是换一个角度来说是有过BTC生态经验,相较于其他同类型BTC生态来说,其创业经验更丰富,成功概率更高。

- 市场能力强:总体来讲其市场能力要强于其他项目,半年时间超过50个dapp进入生态,生态发展及热度等都优于其他项目,从 Rootdata 的BTC生态热度榜也可以看出来。

- 入场时机不错:TVL持续下降,对于未进场的玩家来说是好事,会释放出更多蛋糕份额,或许会是一个机会。

- 团队可能仍然被认可:还有一个值得关注的点是,首次投资Interlay项目的机构,有大部分均投资了BOB,在Interlayy已经失败的情况下,机构还愿意投资新项目,说明了团队可能仍然是被认可的。

综合来看,该项目争议较大, 其团队的历史背景、运营管理的混乱、机构参与的复杂性以及投资赔率的巨大不确定性,共同构成了一个极具戏剧性和不确定性的项目全景,看好的人非常看好,不看好的人嗤之以鼻。所以搞还是不搞我也挺纠结?目前也就btc生态还有一点叙事了,但btc生态能拿的出手的项目确实也不多,所以如果想要稳妥一些,可以等下后续的融资情况,因为前段时间,单独给Ledger Cathay Capital开的160w美金融资轮次,总感觉有些蹊跷,不知道是不是在憋新的一轮大融资。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。