原文标题:ETH Issuance: A Historical Overview and Current State

原文作者:TY

原文来源:medium

编译:火星财经,MK

介绍

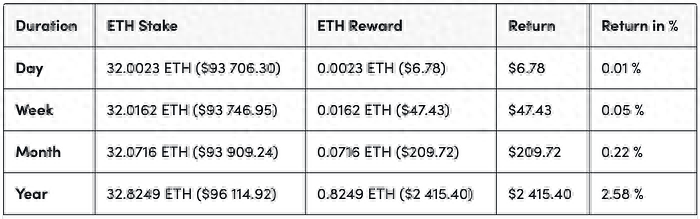

当前网络上的活跃验证者数量已突破百万大关,ETH的质押比例现已超过26%。截至本文撰写时,大约有10,000名验证者在排队等待加入网络,这一现象使得ETH的质押量持续增长。

目前ETH的年质押利率(APR)大约为2.5%,而使用MEV-boost时可能提升至超过3.5%。最近推出的重新质押服务亦有望提高验证者的收益,从而使以太坊质押成为一项更加利润丰厚的活动,并确保以太坊网络的安全性。

来源:Blocknative

鉴于ETH质押比例持续上升,ETH研究人员和社区正在探讨这一网络是否在发行方面向验证者支付过高的费用,从而稀释了更广泛社区的ETH价值。在深入探讨这一争议之前,我们将回顾以太坊的发行历史,从其起源至合并,以便更好地理解当前的问题。

发行历史

创世区块在预开采供应中共分配了72,009,990.50 ETH。其中,60,000,000 ETH分配给了以太坊首次代币发行的参与者,该发行持续了42天,剩余的12,009,990.50 ETH则分配给了以太坊的早期贡献者和以太坊基金会(EF)。

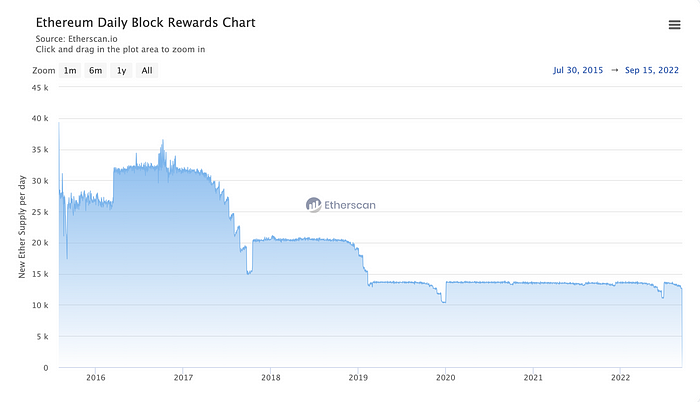

在以太坊的工作量证明时代,大约有50,000,000个ETH(约占当前总供应量的42%)通过挖矿区块和叔叔奖励的形式发行给网络矿工。以太坊最初为每个区块发行5 ETH作为奖励,直到区块4,369,999,然后在2017年10月的拜占庭分叉后减少到每个区块3 ETH。

在2019年2月的君士坦丁堡分叉期间,这一数字进一步降至每块2 ETH。此次升级之前的年通胀率为7.5%,引发了关于减发的讨论。支持EIP-1234的论点表明,以太坊为保护网络安全而向矿工支付的费用过高,并主张发行与比特币的市值比率与矿工支付比率更加一致。

下图显示了拜占庭和君士坦丁堡升级后每日区块奖励的显著下降。

来源:https://etherscan.io/chart/blockreward

作为向权益证明网络过渡的第一步,信标链在积累了32个ETH的16,384笔存款后于2020年12月启动并开始生产区块。自此,ETH质押奖励正式开始发放,信标链上的质押者每天获得奖励,而矿工则继续获得挖矿奖励,直到合并为止。目前,已发行的总量达200万枚ETH作为质押奖励,过去约3.5年中增长了1.66%。

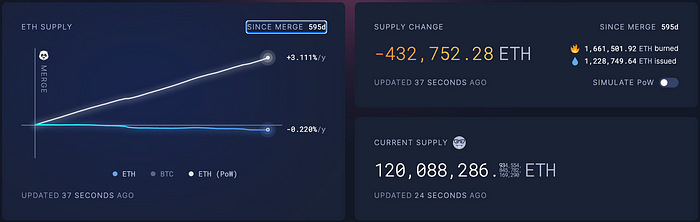

合并后,每日ETH的发行量仅来自质押奖励。目前的年通胀率为-0.22%,由于EIP-1559,截至本文撰写时的供应量净减少了432,752.28 ETH。

来源:https://ultrasound.money

权益证明发行

区块链发行一般有两个目的:供应分配和安全补贴。在以太坊早期,网络发行了大约5000万枚ETH作为挖矿奖励,相当于7年来通货膨胀率约70%。这些发行用于激励安全的区块生产以及补贴矿工的资本支出。随着以太坊过渡到PoS,验证者只需锁定32个ETH即可验证网络,从而减少了资本支出。

此后,流动性质押提供商开始兴起,他们接收用户存入的任意数量的ETH,并代表用户进行质押。作为回报,用户会收到代表其质押ETH数量的代币+奖励,然后可以在DeFi活动中自由使用。这不仅降低了质押的资金要求,还释放了用户的资金,无需运营和维护自己的节点,同时仍能获得质押奖励。

随着质押的便利性增加,以及质押者可以获得的日益丰厚的外生收益(来自MEV、DeFi、重新质押),验证者的总数呈上升趋势,尤其是自2023年4月启用ETH提现以来。

验证器数量的指数级增长导致在最近的Dencun升级中,每个epoch的最大流失限制被设定为8,并且正在考虑在即将到来的Pectra升级中,将验证器的最大有效余额潜在增加纳入其中,以试图减少网络上验证器总数和P2P消息的数量。

来源:https://beaconscan.com/stat/validator

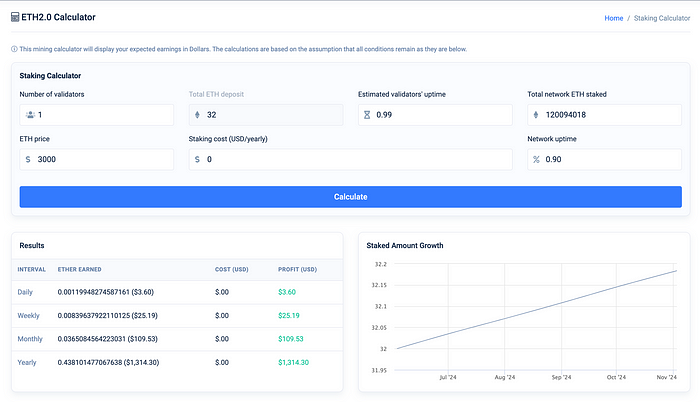

随着活跃验证者的增加,目前质押的ETH总量已超过总供应量的1/4。根据EF研究人员Justin Drake和Vitalik Buterin的说法,一个简单的计算表明,以太坊的最佳安全预算约为所有ETH质押的1/4,任何高于该预算的资金都可能为安全支付过高的费用。Justin还暗示,随着总股份接近上限(股份上限),可能会进行升级,从而降低发行量。

减少发行的建议

近期,EF研究人员Ansgar Dietrichs与Caspar提出了一项计划,意在通过减少新股份流入的激励措施来维持当前的质押比例。该计划作为Electra升级期间的临时方案,旨在开发一种具有浮动收益率和定向质押ETH目标百分比的新发行机制。

长远来看,现行的发行模式可能使大部分ETH被质押,且在ETH总供应量被大规模质押的情况下,验证者每年依然能够获得大约1.35%的回报。除此之外,质押ETH为验证者提供了从MEV、流动性质押、再质押、流动性再质押以及其他机会中获得多元化收益的可能,极大增强了质押ETH的吸引力。提案还指出,由于规模经济的推动,流动性质押供应商促进了ETH质押量的持续增长,最终将导致大多数ETH通过LST进行质押。

来源:https://beaconscan.com/stake-calculator

该提案及EF研究员Mike Neuder均主张在即将进行的升级中减少发行量,作为临时措施,直到长期的发行机制得以建立。他们反对等待后续升级,届时ETH的质押总量可能超过50%。

然而,这一提案遭到了社区的强烈反对,主要原因是担忧当前仅仅修改发行曲线带来的影响甚微,同时可能引发许多未知的后果。有观点认为,从长期角度考虑,直接过渡到新的发行机制会是更佳选择。

目前反对减少发行的声音主要包括对个体权益持有者激励减少的担忧、权益质押中心化加速的可能性,以及质押吸引力下降可能对DeFi带来的负面影响。此外,ETH的质押增长并不直接与质押奖励挂钩,因为外源奖励允许验证者从多个来源堆叠收益。

结束语

得益于社区的持续进化和反馈,ETH的发行机制经年累月地发展并保持良好运作。值得一提的是,以太坊在2022年9月才过渡到PoS网络,而其PoW阶段始于2015年8月。

正如EF研究人员所强调,随着情况的发展,生态系统中的所有利益相关者都应密切关注与高质押比率相关的风险,并共同寻找通过降低ETH质押率来减轻风险的方法。可能会出现新的创新方法来应对这些风险,而无需对发行曲线做出协议层面的修改。最终,只有时间能够揭示答案。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。