摘要: 传统投资者投资比特币需要考虑哪些因素?比特币到底是风险产品还是避险资产?比特币与其他风险资产的相关性为何为零?加密货币分析师Byrne Hobart在资产配置角度表达了自己的看法。

- 本文是加密货币分析师、经济学家Byrne Hobart发表在medium上的一篇文章。文章在传统交易者的角度,进行了以下6个方面的分析:投资比特币的风险性和可靠性、如何为比特币估值及其成为货币的概率、如何将比特币和投资组合相匹配、为什么难以确定比特币是投机品还是避险资产、比特币和其他风险的对比以及比特币的未来发展方向。

最近,朋友不停地问我,为什么我不进行加密资产投资。我其实对比特币很感兴趣,也在这个行业工作过一段时间,但是,我不确定作为一名全职的加密投资者,我要做些什么。货币或许是一个切入点,因此除非您认为比特币将崩溃,否则加密货币基金的正确交易是多头比特币,这时交易经理需回答两个问题:

1 、如何持有?

2 、持有多久?

我在个人账户中持有比特币,并且认为这是一个极具投机性的选择。 同时,它也是一种特别的资产。对于典型的资产分配者而言,正确的加密货币分配接近于零,但非零。

资产分配者必须使每个头寸都适合他们的投资组合——考虑风险/回报以及与其他资产类别的关联。

1 比特币风险性和可靠性

比特币是一种价值的存储。

关于金钱的理论很多,但是最全面的是,金钱是谢林点:你之所以把钱当钱看,是因为别人也将其视为金钱。谢林点是博弈论中人们在没有沟通的情况下的选择倾向。

在大多数历史中,贵金属是货币的理想的谢林点。 黄金和白银都很难大量找到,但是当我们开始找到这些金属时,我们找到了很好的方法去测量它们的质量。贵金属的好处是,每个人都知道他们有价值,但没有人有能力制造更多。存在的问题是,如果财富增长快于货币供应,您将面临通缩,即:无法以足够快的速度铸币来反映可用商品和服务的丰富性,借款人处于不利地位。

如果您担心市场超支,那么传统的对冲就是金库和黄金。作为通缩的避险手段,美国国债的表现优于大盘,当通货膨胀率较低时,美国国库券与股票成反比。在高通货膨胀时期(因为很难制造更多黄金)和在通缩时期(因为其他资产的收益被压垮,并且拥有黄金的机会成本低),黄金的表现优于大盘。

在短期内,比特币将适合黄金的框架。它的供应受到设计的限制; 它不会产生回报,因此在利率较低时其机会成本较低,但是如果通货膨胀加剧,缺乏额外的供应会导致其跑赢大盘。

如果按照您购买避险资产的历史进行判断,您会把黄金视为最安全的避风港。如果您购买了讨论"为什么黄金是避险资产"的理论书籍,您就会意识到比特币虽然风险更高,但可靠性更高。因为存在监管风险,所以比特币可能会被没收,但是比特币在创建之初就考虑到了这种风险。

如果您认为比特币有可能成为避险资产,那么您必须接受的事实是:它也将有可能成为主要货币。比特币相对于黄金的缺点是,黄金更有价值,更稳定。如果比特币的价值上升,那就解决了价值的问题;如果价值上升是因为资产分配者和央行正越来越多地持有比特币,那么它将变得更稳定。

2 比特币的估值和比较

比特币有很多的故事,而我们只需关注它成功的故事,而不必和其他加密货币和无利可图的技术交易进行比较。比特币的对比标的应该是黄金和美元。这听起来像是一个疯狂的看法,但现实中比特币的价值大约等于(黄金+美元)*(比特币成为默认的全球储蓄工具的几率)。该方程式中的第二项是一个很小且不稳定的数字,但我们最终是要根据其调整估值。

世界目前的黄金储备约为190,000公吨,每盎司1,470美元,黄金价值约合9万亿美元。您可以用瑞士法郎或美元作为其他对比标的——从一个角度说,瑞士法郎更具可比性,因为更多的人是纯粹地持有它,因此他们拥有的资产在其他一切下跌时会上升。从另一个角度来说,美元更具可比性,因为我们做任何交易,最终都是以美元结算。

但是,当涉及到黄金的转移时,对比变得更复杂。因为我们现在很少以黄金的方式进行借钱(尽管以前很普遍;摩根大通收购卡内基钢铁公司时,他用黄金债券支付;法国发行了吉斯卡德债券;土耳其也发行了一些债券)。对于央行来说,持有美元很有用,可以应对政府或公司借款人短缺。所以可以说,美元是应对特定问题的对冲手段。黄金是对未知问题的避险工具。

如果公司和国家将借贷比特币是一种常态,那么比特币将相当于美元。但这只是投机者现阶段在做的事情,因此不值得考虑。到时会有一种很小的可能性,就是基于黄金的借贷,那时情况会变得完全不一样,以至于不值得今天对其进行猜测。

因此,因此,黄金作为一种既类似于比特币(内在用途很少,稀缺,相对容易转让),又可以用作比特币的用途(对冲资产价格的极端变化)的资产是有意义的。

在此框架中,对比特币进行估值很简单。不容易,但很简单:如果您具有所需的回报率,期望比特币取代黄金的日期,以及拥有对这种情况发生的可能性的估计,则可以轻松地推算出现值。例如,如果您认为比特币在十年内有1%的机会替换黄金,那么其在2029年的预期未来价值为900亿美元。如果您希望比特币具有与股票相同的历史夏普比率,并希望股票提供比无风险利率高3%的回报(低于历史平均水平,但是我们在这里要谨慎)。与标普10%的波动相比,比特币的年波动率为50%,所以比特币的年收益率需要达到18%左右。

假设贴现率为18%,期限十年,90bn美元为未来价值,那么现在的公允价值是17bn美元的公允价值。但这个结果并没有考虑通货膨胀。比特币的通胀是固定的,但不为零。在未来十年中,未偿还的比特币供应量将增长约16%,因此这个数字缩减到15bn美元。15bn美元的目标价格相对于比特币目前的1,570bn美元的市值是不匹配的。

但是不要绝望!

我们可以利用以下三个主要杠杆:

1、也许比特币代替黄金的几率大于1%。

2 、也许我们的预期收益太高了。18%的预期回报率基于比特币在未来十年内仍将保持与现在一样的波动性的假设上,但是高波动性资产与储备资产不兼容。如果比特币更多地成为储备资产,将会有更多的买家,并且价格变动将更加困难。

3 、我们将根据股票价格设置最低出价,但从长远来看,比特币不会变得和股票一样。它会更像是黄金一样的虚值期权。

这使我们可以做出更多种的假设。假设比特币替代黄金的几率是5%,而不是1%,并且我们将要求的收益率的差额进行了拆分-比无风险利率高8%,而不是16%。这样会得到170bn美元的目标,略高于今天的估值。如此,替换赔率的估算就完成了,而长期的比特币投资要求投资者不断重新评估这些赔率。

3 比特币如何与投资组合匹配

有一句老生常谈的话——市场爬上了“忧虑之墙”,意思是当每个人都在害怕不好的事情发生时,股票持有人每天都无法得到收益。

比特币是不同的:它在“墙上”不断上下。没有人真正知道发生了什么,每个人都在兜售一些东西。人们试图对其进行估价,但结果要么为零,要么就是无穷大。比特币要么是一个庞氏骗局,一个邓宁-克鲁格(Dunning-Kruggerand),一种甚至没有黄金光泽的纯粹的投机工具——要么就是黄金,只是更容易隐藏,更容易交易,因此更值钱。

甚至在牛市中也存在矛盾。有人谈论比特币开发的进程,为解决长期存在的CS问题提供了优雅的解决方案,中本聪和核心开发人员的精明头脑。另一些人把它说成是一种高波动性的价值储存手段,当你认为除了货币供应量以外,所有其他资产的价格都在下跌时,你就会买入这种资产。

那么,这是超人类股票的一部分,还是瑞士法郎? 这中间是有区别的。

具体来说,在投资组合的背景下,作为一种超乐观的技术手段,还是一种悲观的应急资产,这其中是有差异的。如果您持有的风险资过多,那么哪种比特币头寸可以抵消这种风险——多头还是空头?

让我们看一下。

4 为什么难以确定比特币是冒险还是避险

首先,让我们退一步:规避风险和风险偏好是什么意思? 在金融危机之后,我开始经常听到这个词。 如果您看一下标普的十年走势图,您会看到一个稳定的发展过程,伴随着一些波动,但在危机后的最初几年,每一次波动都足以使人胆颤心惊。

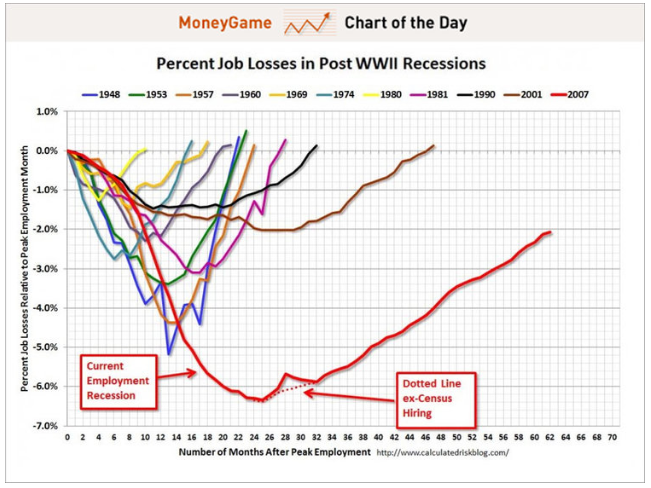

危机的后遗症还在继续——失业率居高不下,复苏速度却处于历史低点:

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。