免责声明:本文旨在传递更多市场信息,不构成任何投资建议。文章仅代表作者观点,不代表火星财经官方立场。

小编:记得关注哦

来源:非小号

还记得前两天莱特币创始人李启威的神秘“喊单”推特吗?

整个币圈开始玩起来了解谜游戏,这条推特被很多人解读为“基金疯狂充钱,很快”,有人置之一笑,有人拿真金白银梭哈了LTC,类似赌一把。

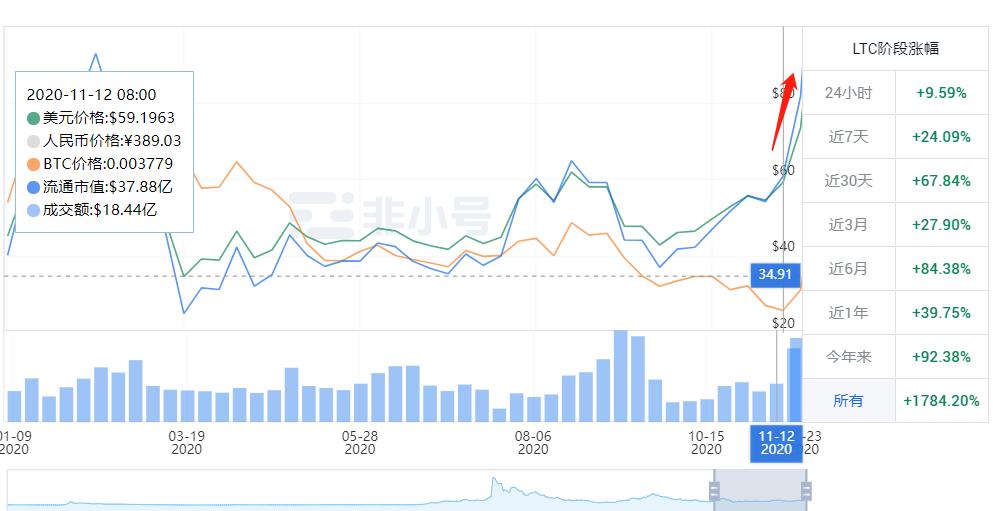

我们事后再来看,LTC的确在发推后冲了近20%的涨幅,但到底是不是跟涨BTC也不好说。

再看看灰度基金的持仓数据,近7天增加4w多枚,二级市场价格达到275美金。

而如果投资LTC信托的人从现货市场购买LTC的话,才81美金。

本期我们要讨论的问题来了,LTC信托溢价为何高?为什么有人会宁愿从二级市场去买高溢价的LTCN?LTC信托是怎么投资获利的?

1.LTC信托(LTCN)的发行背景

灰度投资公司(Grayscale Investment Trust)由数字货币投资集团(Digital Currency Group)于2013年设立,DCG是全球最为活跃和具有影响力的加密资本之一,因为灰度信托产品的份额都不支持赎回,并需要锁仓6个月,于是被国内币圈人称为“貔貅”,意思是它只进不出。

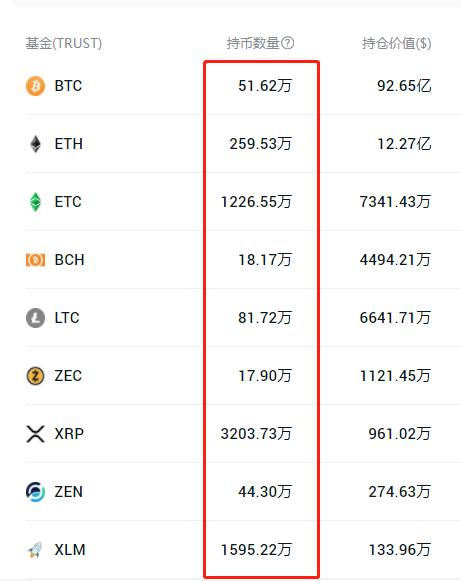

其资产规模从 2018年12月底的8.25亿美元,飙升至2019年12月底的21亿美元,再到现在的107.02亿美元,成为持仓BTC最多的机构后,灰度又不断推出新的主流币信托。

2018年3月,灰度开始提供LTC信托(LTCN),但仅适用于经认证的参与者。直到今年7月份,Grayscale宣布将其LTCN股票用于公开OTC报价和交易,并获得了美国金融业监管局(FINRA)的监管批准。

LTC的成交量有了明显上升

目前灰度的LTC持仓量为81.72万,在9个加密货币信托产品持仓数量中排名第5。如果继续按目前每周增持4.7w枚的速度来算,到年底时大概能达到总持仓量110w枚左右,持仓价值约8800w美金,成为仅次于BTC和ETH信托的灰度第三大持仓品种。

非小号官网-灰度基金数据

目前LTCN的每个份额仅等于0.094 LTC,也就是假设投资者购买100LTCN,对应的并不是他有了100枚LTC,而是仅仅9.4个LTC。如果这里有信息差的话,可能很多投资者会以为他以7.26美金/每份从灰度购买的是1个LTC,最荒唐的是因为高溢价导致二级市场每股(0.094个LTC)价格275美金,直接超过了LTC交易价格81美金。

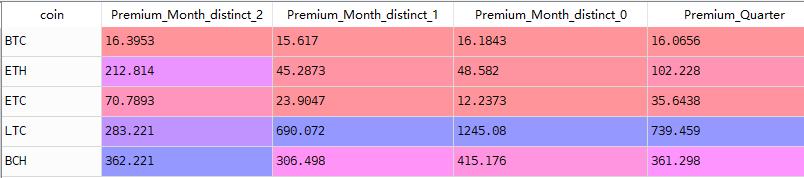

LTCN自公开发行以来,一直都是这么高的溢价吗?与其他品种相比呢?如果LTCN的平均溢价率明显高于其他品种,那么很可能这种趋势就是存在的,既然趋势明确,投资者哪怕不买入LTCN,也能在二级市场溢价6倍时买入,再等溢价10倍时卖出,靠赚取差价来获得利润。

为了验证猜想,我们计算了所有品种近3个月的二级市场平均溢价率。

上图的数据是LTCN公开发行后的3个月,每个月的平均溢价率与其他4个币种的对比,可以看到LTCN每个月的平均溢价率是最高,远超其他币种;而且每个月的平均溢价率在逐步上升,这已经能说明LTCN目前就是灰度所有信托币种里最有赚钱效应的。

最后一栏的数据是以上5个币种的信托的季度平均溢价率,依然是LTCN最高,达到739.459%。基本验证了前期我们的猜想。

2.LTC信托为何溢价高?

要搞清楚这个问题,我们得首先知道,是什么人在投资灰度信托,如何盈利。

在灰度信托诞生之前,拥有大量资金的个人投资者或机构,其实是比较难进入加密货币市场的。因为即使是现在加密货币的监管环境相比传统金融市场仍然比较复杂,更别说基础设施不完善、普通人对购买加密货币保管私钥知识的欠缺,以及风险较高等,因此大多数传统金融市场中的机构投资者无法通过交易所直接投资加密货币。于是机构对“安全”投资加密货币的需求,催生出迎合传统监管要求的“合规”平台——灰度基金。

供给方灰度解决了“安全”问题,需求方希望通过投资加密货币给资产保值或升值。而今年由于新冠疫情、美元增发,需求方应该是有明显增多的,那么供给方灰度信托的不断增持及二级市场溢价似乎也在情理之中。

因为有了二级市场的长期溢价,于是就形成了一二级市场之间的套利空间。

比如,机构们借入LTC参与LTCN在一级市场的私募,获得LTCN的份额,6个月后在二级市场卖出,然后再买入LTC还掉借款,LTCN溢价减去借贷利息便是利润部分。完全就是空手套白狼的零风险操作。

如果是个人投资者,直接买入LTCN,可预期6个月后是高溢价的,到期后卖掉即可赚取利润。

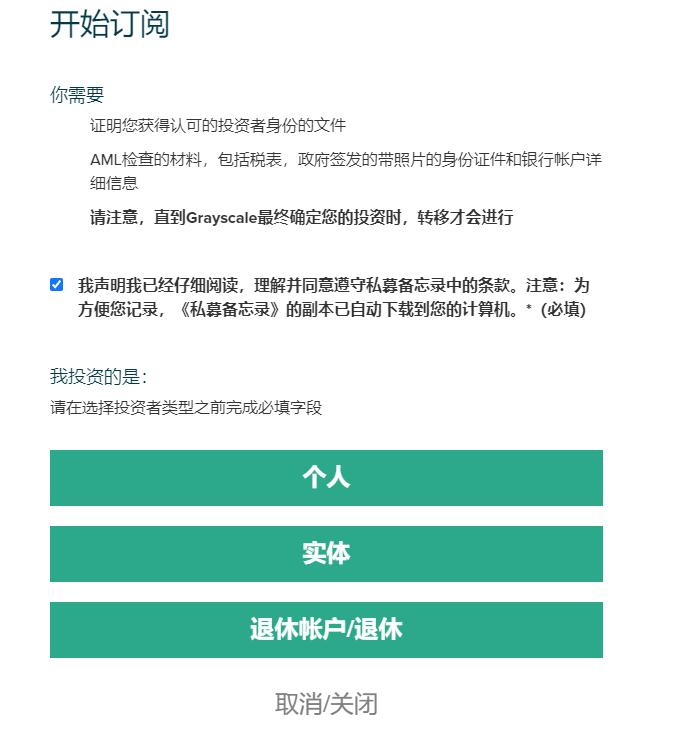

为了帮助大家了解,我们亲自体验了一下灰度LTCN投资的参与过程:

首先需要选择投资者的身份(不接受美国以外的居民参与),可以看到灰度是能够用退休账户进行投资的,这是高溢价的可能原因之一,后文我们会解释逻辑。

选择不同投资标的时会有最低投资金额的限制,除了比特币和大型股基金信托是5w美金起投,包括莱特币在内都是2.5w美金,这么来看LTCN对比其他币种并没有投资门槛上的特殊性。

点击“立即投资”,会收到一份灰度长达105页的英文PDF文件,文件主要内容是说明投资LTCN的一些投资及法律风险。

体验下来非常流畅简单,对比在交易所开户和购买币种,自己保管私钥等等,更加方便和有保障。所以也不难理解为什么灰度的信托产品会更受美国个人投资者及机构们的青睐。

最后我们分析一下溢价根本原因。在填写申请资料时我们也看到了,灰度信托是允许退休账户参与的,而且这是美国散户投资者(即普通用户)通过他们的 401(k) 投资加密货币的唯一途径。通过这部分靠退休金投资加密货币来获得收益对疫情影响下的美国人来说,或许比以往更加重要。

注:401(k) 退休福利计划,是美国于 1981 年创立一种延后课税的退休金账户计划,美国政府将相关规定明订在国税法第 401(k) 条中,故简称为 401(k) 计划。

此外,直接购买该信托的投资者会寻求对锁定期的补偿,以及前文提过的信息差问题,也许并不是所有人都意识到二级市场的购买有如此高的溢价等原因。

最后我们可以预想的是,随着加密货币在美国的普及程度(paypal、Robinhood这两款产品有着千万级别或上亿的美国用户,都支持加密货币的投资或支付),美元增发导致的避险需求......或许会推动灰度的加密货币信托的需求增加,二级市场也长期维持正溢价,但LTCN的溢价率也许会因为一二级市场不断套利直到溢价率“抹平”——接近GBTC的溢价率18%后稳定。建议大家通过我们的灰度基金数据页面来持续关注灰度的动作及溢价趋势。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。