本栏目为双周制,以专题形式推荐近期内某一行业或领域的热门报告,所有内容来自01FINDs找报告平台。11W+精品报告,一键查询,免费阅读。

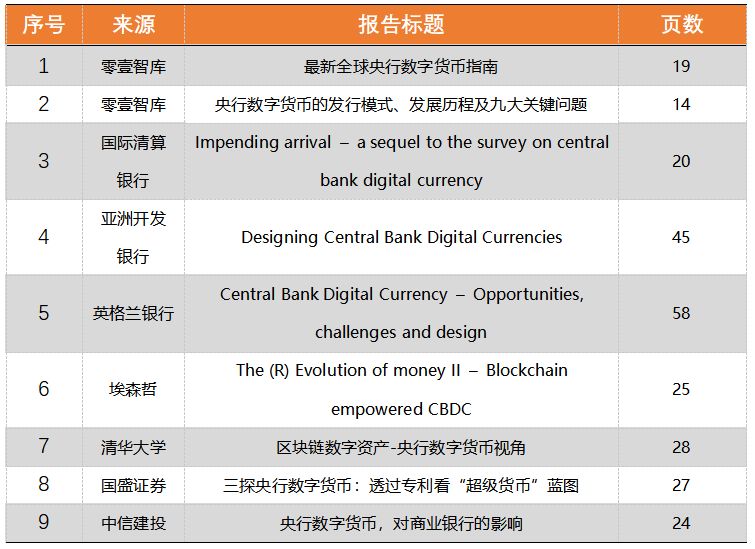

本期话题为全球央行数字货币,我们推荐9份报告,基本情况如下表所示:

导读:

从2014年开始,中国央行数字货币(DCEP)的研究已经进行了五到六年,4月16日有两则消息显示DCEP即将落地。一是苏州市相城区要求区属行政单位员工在4月份安装数字钱包,5月将其工资中的交通补贴的50%通过央行数字货币的形式发放;二是继工行、农行之后,疑似中国银行内测DCEP的图片流出。

放眼全球,伴随着区块链技术日渐成熟以及数字货币步入快车道,关于央行数字货币(Central Bank Digital Currency,CBDC)的研究变得炙手可热。2019年6月,Facebook发布Libra白皮书成为了全球央行数字货币竞赛的重要转折点。Libra折戟沉沙,但CBDC的发展已势不可挡。

PS:点击报告标题即可查看完整版报告

1、《最新全球央行数字货币指南》

全球央行数字货币图谱显示,“支持发行或已经开始着手研发”的国家/地区有欧盟、法国、新加坡、瑞典等,“态度中立、关注相关领域发展”的国家有美国、英国、加拿大等,“明确表示暂不考虑”的国家有德国、日本、韩国、俄罗斯等。

国际货币基金组织在最新的博客文章中指出,发行央行数字货币存在七项优势并面临五项挑战,同时,各国必须根据实际情况权衡发行央行数字货币的利弊。中国人民银行自2014年就已经开始着手进行数字货币的研究,经过数年的准备,目前在技术上已经基本满足发行的条件,但仍需要在发行前进行一系列的研究、测试和风险评估工作。

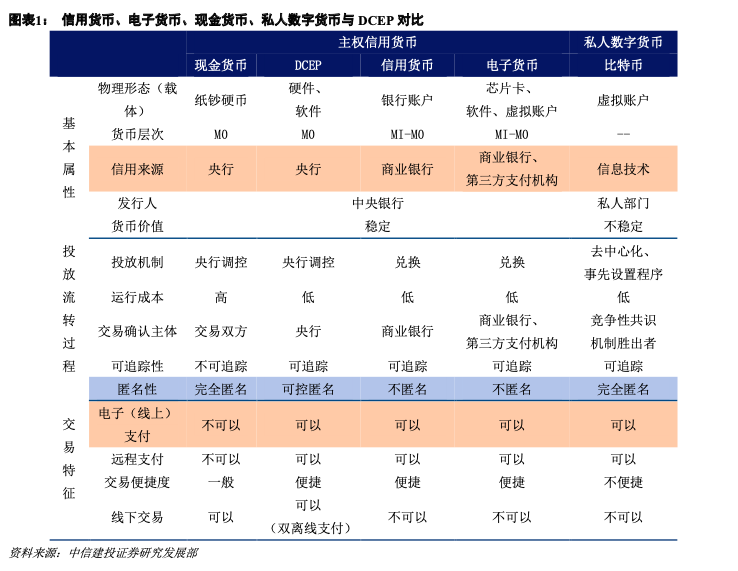

中国的央行数字货币“DCEP”具备以下基本特征:1、中国央行数字货币是纸钞的数字化替代(M0替代),功能和属性会和纸钞完全一样,只不过形态是数字化的;2、中国央行数字货币是具有价值特征的数字支付工具,不需要账户就能实现价值转移;3、中国央行数字货币具有法偿性,任何人不能拒绝接受其作为支付手段;4、中国央行数字货币可以实现双离线支付,没有网络也能进行支付;5、中国央行数字货币采用了双层运营体系。

2、《央行数字货币的发行模式、发展历程及九大关键问题》

中国央行数字货币的主要功能就是作为电子支付手段。在运营投放、管理模式和技术选择上,中国的央行数字货币有自身的特点。

对一个需要支持广泛公众使用的央行数字货币体系来说,如果采用纯区块链技术的架构,目前还无法实现零售层面所需要的高并发性能。因此,在技术道路的选择上,中国的央行数字货币并不预设技术路线,也不依赖某一项技术。此外,央行指定的部分运营机构也会采用不同的技术路线做法定数字货币的研发,最终通过市场竞争实现数字货币的系统优化。

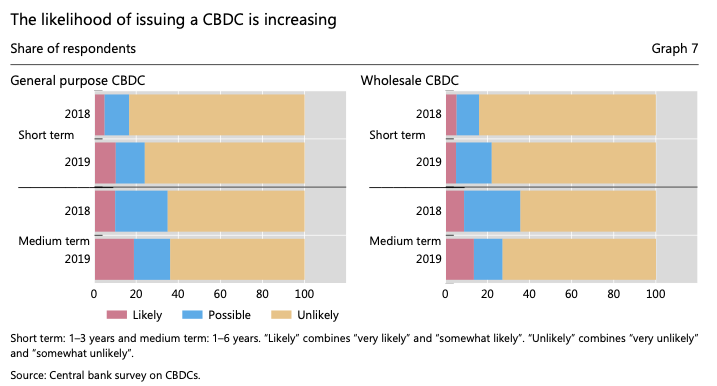

3、《Impending arrival – a sequel to the survey on central bank digital currency》

国际清算银行的这份调查显示,很多中央银行在央行数字货币方面正在开展广泛的工作。在全球范围内,新兴市场经济体有着更强的动机,正从概念研究转向密集的实际开发,它们发行数字货币的可能性更高。据报道,代表世界五分之一人口的中央银行很可能很快就会发行首批央行数字货币。

为了避免任何不可预见的国际后果,有必要通过国际清算银行加强国际合作。在加密货币失败的情况下,稳定币可能会被广泛应用。调查显示,越来越多的中央银行可能正在研究金融体系之外的风险,同时也在探索通过央行数字货币改善体系的方法。

4、《Designing Central Bank Digital Currencies》

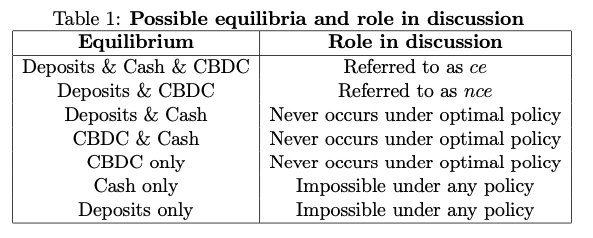

最佳的中央银行数字货币设计需要权衡银行中介与维护各种支付工具的社会价值。我们研究了在代理商根据匿名性和安全性偏好将其分类为现金,中央银行数字货币和银行存款的环境中的中央银行数字货币的最佳设计;网络效应使支付工具的便利性取决于其用户数量。

中央银行数字货币可以设计为具有类似于现金或存款的属性,并且可以计息:与存款紧密竞争的中央银行数字货币降低了银行的信贷和产出,而类似现金的中央银行数字货币可能导致现金的消失。然后,最佳的中央银行数字货币设计权衡了银行中介与维护各种支付工具的社会价值之间的关系。当网络效应很重要时,计息的中央银行数字货币减轻了中央银行的权衡。

5、《Central Bank Digital Currency – Opportunities, challenges and design》

英格兰银行这份报告指出,尽管中央银行数字货币带来了许多机遇,但它也可能会给维持货币和金融稳定带来巨大的挑战。中央银行数字货币与银行的发展息息相关,如果要引入数字货币就必须非常仔细的设计。

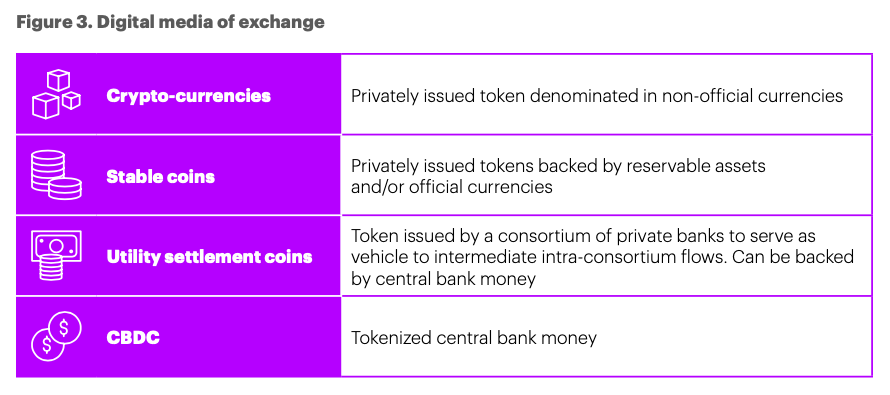

中央银行数字货币与比特币等加密货币有着根本的区别。加密货币说私人发行的,没有任何官方支持,它们不被人认定为货币,也不能履行货币的基本职能。央行数字货币在英国推出后,将会像纸币一样以英镑计价,10英镑的央行数字货币与10英镑的纸币具有相同的价值。央行数字货币为满足英格兰银行维护货币和金融稳定的需求而生,其设计将紧紧围绕这一原则进行。

6、《The (R) Evolution of money II Blockchain empowered CBDC》

比特币,以太币和瑞波币的快速价格走势最近在全球引起了头条新闻。鉴于这种价格波动,可以公平地说,由区块链驱动的数字货币可能还没有准备好迎接黄金时段。但是它们不可避免地破坏了当前的金融体系。加密货币正在掀起一场货币革命。

埃森哲认为,中央银行可以引领加密货币的未来发展。全球各地的中央银行和其他主要金融机构可以在塑造这一格局方面发挥重要作用,这是因为这些机构保持了召集金融部门不同参与者所需的独特且必不可少的召集能力。这将最大程度地减少市场碎片化,并为使用加密货币奠定坚实的基础。

7、《区块链数字资产-央行数字货币视角》

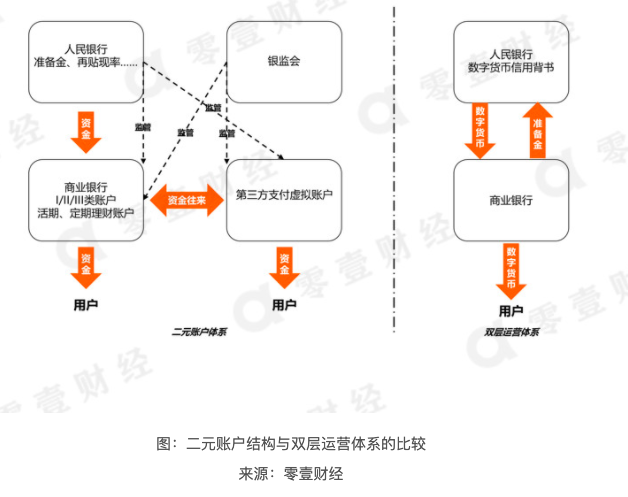

“数字货币的技术路线可分为基于账户和不基于账户两种,也可以分层并用而设法共存。“分层并用的思想显然要比直接在中央银行开户的方式考虑得更深。另外,中国社科院金融所指出,法定数字货币账户体系的建立标志着:将数字货币资产纳入财务会计科目,成为法定资产。

央行数字货币作为数字资产,将是未来的财富。大数据产业是最具有潜力的新兴产业之一,要承认数据是资产,要有数据产权和价格。让数据成为资产是区块链的经济意义所在。

8、《三探央行数字货币:透过专利看“超级货币”蓝图》

央行数字货币的定位是数字现金,其发行的目的之一是解决实物现金难以被监测的问题,根据央行提交的专利,为了实现该目的,DCEP可能加载智能合约功能,使DCEP只有在满足特定条件(例如特定的经济状态、时点、利率、流向主体)的情形下才生效。

推出央行数字货币有多重原因。根据央行官员的公开发言,可以发现,推出央行数字货币的主要原因包括:1、顺应数字经济浪潮,助推数字经济发展。2、现有纸钞体系有若干问题。3、有利于抑制公众对私有加密数字货币的需求,捍卫国家数字货币主权。4、为负利率创造空间,将从机制上解决居民提取现金对负利率政策的制约问题。

9、《央行数字货币,对商业银行的影响》

与信用货币、电子货币、现金货币、私人数字货币的对比中,央行数字货币的特征逐渐清晰,“点对点+电子支付+央行信用”是央行数字货币的内涵。从数字货币设计完成到被民众普遍接受,再到部分替代是现金,央行在数字货币的推广方面做了大量的工作,在这一过程中商业银行将扮演重要角色。商业银行具备成熟的信贷网络基础设施、支付网络基础设施以及较为完善的IT服务系统,从而在央行数字货币的二元模式下,央行扮演发行方角色,商业银行发挥分销商角色。

中国人民银行在央行数字货币的开发过程中始终保持技术中性,将不对商业银行央行数字货币钱包研发的技术路线进行干预。但对数字货币钱包的功能上提出了三点要求:(1)央行数字钱包应具备应对瞬时高并发交易处理能力;(2)保证央行数字货币具有可控匿名性;(3)保障客户体验。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。