免责声明:本文旨在传递更多市场信息,不构成任何投资建议。文章仅代表作者观点,不代表MarsBit官方立场。

小编:记得关注哦

来源:蒋海波

原文标题:DeFi协议过度依赖USDC,MakerDAO打响反抗的第一枪

8月8日,美国财政部外国资产控制办公室(OFAC)宣布制裁虚拟货币混币器Tornado Cash,OFAC称采用Tornado Cash进行洗钱的资金量超过70亿美元。之后,Circle CEO Jeremy Allaire表示,根据《银行保密法》的要求,遵守财政部对Tornado Cash的制裁,冻结了受制裁地址中的USDC。

虽然“区块链不是法外之地”,Circle积极配合财政部冻结用户资产的做法还是在加密社区中引起了“暴风式大讨论”。

“发家”史:DeFi应用推高USDC市值

回顾USDC的发展史,很大程度上得益于DeFi的高速发展。

在主要的借贷协议Compound和Aave中,USDT因为透明度和合规问题,并不能作为抵押品。而USDC因为合规性相对较好,能够获得支持,再加上借贷协议会根据抵押品的波动性设置对应的抵押因子,波动性极低的USDC成为借贷协议中的大赢家。

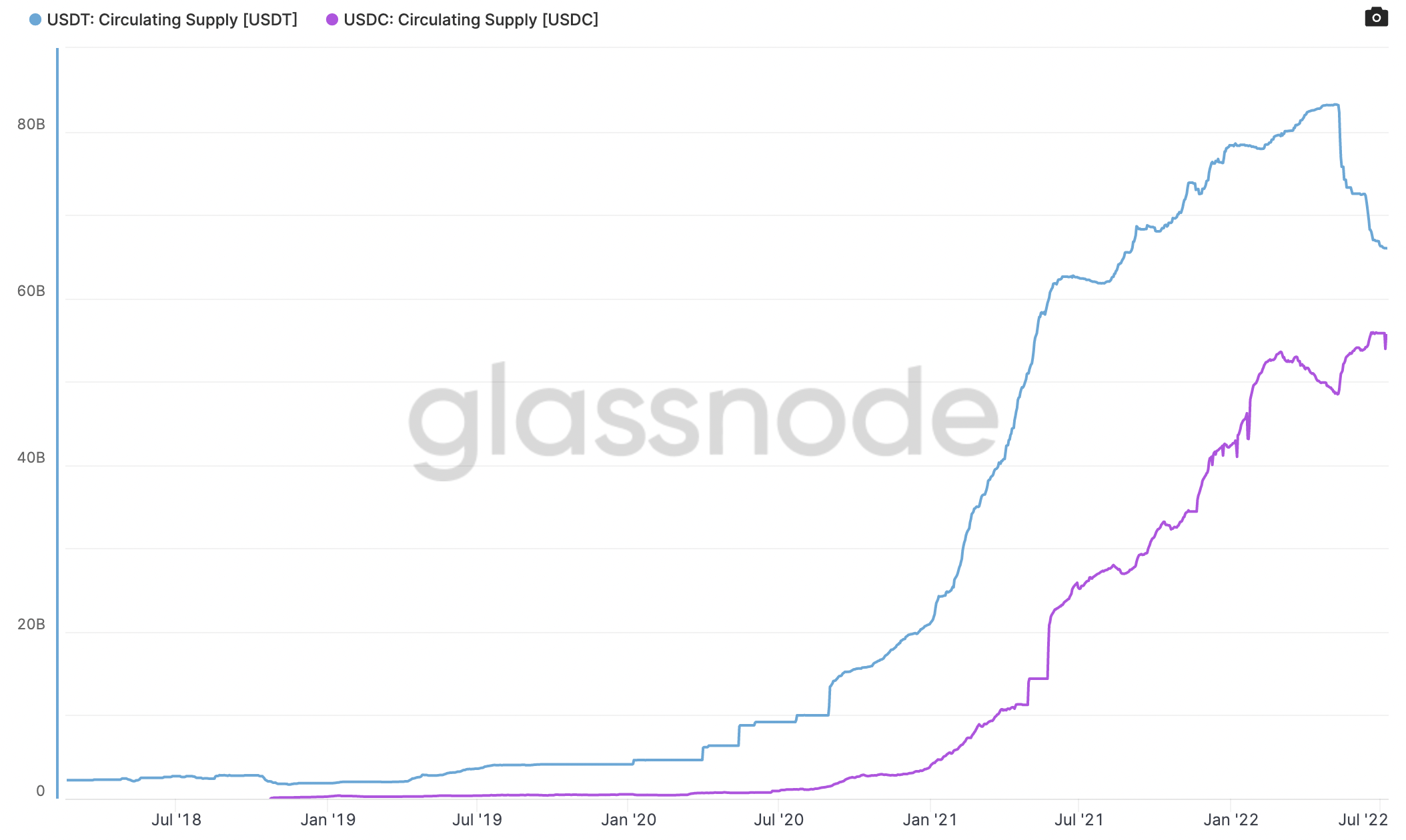

根据glassnode的数据,在2020年6月15日Compound带起流动性挖矿的DeFi Summer时,USDC的流通量仅有7.3亿,而USDT的流通量为91.9亿,是前者的12.5倍。一个月后的7月15日,USDC的流通量上升50%至11亿,而USDT的流通量并没有任何变化。时至今日,USDC的流通量为555亿,USDT为660亿,已经较为接近。

在今年5月份UST脱锚之后,USDT的风险再次受到关注,主打安全稳定币的USDC再次迎来发展的小高潮。大量用户将USDT兑换为风险更低的USDC。因为1 USDT也可以通过Tether官网赎回为1美元,套利者可以用低于1 USDC的价格买入USDT,赎回为美元,铸造USDC,如此循环。

但随着USDC与USDT的兑换比例再次跌至略低于1的位置,近期加密市场的回暖导致中心化交易所用户使用USDT交易的需求升高,USDC追赶USDT的脚步可能暂时放缓。

可以说,USDC因DeFi而崛起,也靠着加密用户的资金赚取高额的利息。随着美联储的加息缩表,美国2年期国债收益率涨破3.2%,Circle发布的截至6月30日的储备资产明细报告显示,流通的USDC总量为555.7亿,储备金包括135.8亿美元现金和421.2亿美元三个月期限的国债。Circle使用用户铸造USDC的储备金购买国债谋利,相比之下主要的去中心化借贷协议Aave中的USDC存款年化收益率仅为0.48%,可以说是用户变相的“牺牲”了自己的利息收益而让Circle赚取大量收益。

但现在Circle却主动冻结Tornado Cash用户地址中的USDC,这种做法无疑给了加密原生用户一记“背刺”,让一些加密原教旨主义者感到了不安。

USDC成DeFi协议的“隐雷”?

USDC已经成为区块链上最常用的稳定币。根据今年5月Bankless所做的链上分析,在前5大DEX(Curve、Uniswap、SushiSwap、Balancer、Bancor)中,USDC占稳定币总流动性的23.3%,USDT占15.9%;在Aave、Compound、Fuse、Euler这四个借贷协议中,USDC占稳定币存款的55%,USDC占21.6%。在DAO国库和其它稳定币的储备金中,USDC也是使用最多的稳定币。

相关阅读:《深度 | 稳定币战局分析,谁是赢家?》

既然Circle能够冻结Tornado Cash用户钱包中的USDC,那么存在于DeFi协议中的USDC理论上也有被冻结的可能。试想一下,如果黑客将非法获得的USDC存入Aave,从其中借出WBTC,再通过RenBridge兑换出BTC,转至交易所出售。那么黑钱就直接进入了Aave,Aave是否也有帮助黑客洗钱的嫌疑呢?如果此时美国财政部要求Circle冻结对应的USDC,Circle很有可能积极配合。此时的情况等于是黑客用“空气”(作废的USDC)为抵押品,借走了Aave中的资金,导致Aave中的存款不能完全赎回。站在用户的角度,能不能赎回自己的存款取决于是否足够快的进行了赎回操作,极有可能因为恐慌而摧毁一个顶尖的DeFi协议。

以USDC为抵押品的去中心化稳定币还能稳定吗?

无论是有储备金的MakerDAO,还是部分算法稳定币Frax,它们发行稳定币的储备金中都含有相当高比例的USDC。在USDT链上应用受限、UST暴雷的背景之下,此前,储备金中USDC的比例似乎越高越好。

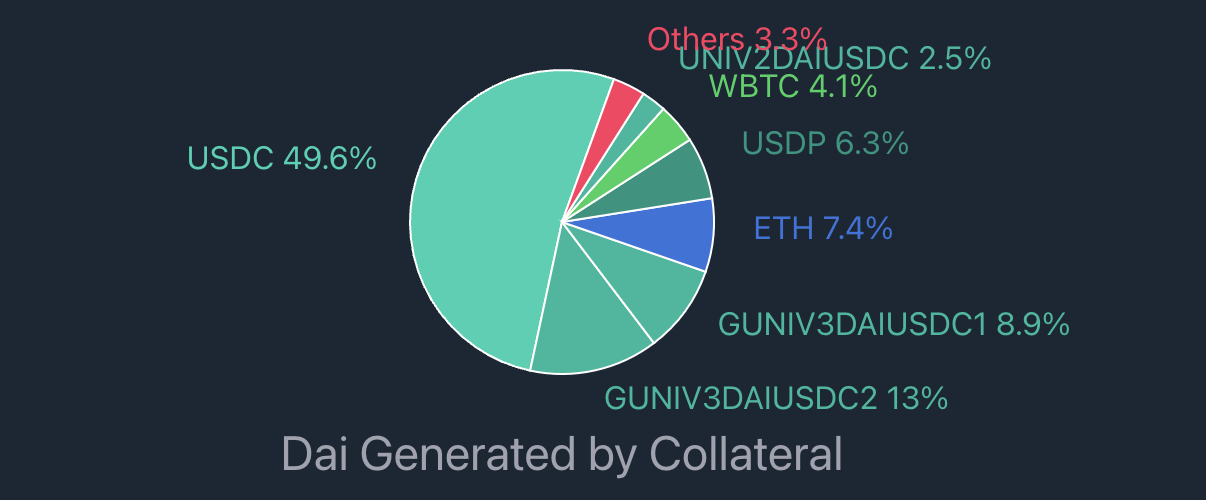

根据Dai Stats的数据,有49.6%的DAI是用USDC为抵押品生成的,如果再加上Uniswap DAI/USDC LP代币抵押品中的USDC,那么这一比例可能达到60%。

以抵押品超额抵押铸造的DAI这部分暂且不论,MakerDAO中更大的系统性风险在于通过锚定稳定模块(Peg Stability Modules,PSM)以USDC 1:1铸造的DAI。这种做法将DAI和USDC进行绑定,用户锁定1 USDC铸造1 DAI,同样也可以用1 DAI赎回为1 USDC。当该模块中有足够的USDC时,套利者的自由活动即可将DAI的价格稳定在1 USDC,也就是1美元。该做法此前已经被人诟病,DAI就像封装的WBTC一样,成为一种Wrapped USDC,这也脱离了DAI原本去中心化的初衷。

从Dai Stats中可知,有34.37亿的DAI通过PSM发行,模块中也锁定有同样数量的USDC。PSM发行的DAI没有稳定费,也不会被清算。一旦黑客使用黑钱用该模块铸造DAI,就为DAI埋下了风险。锁定的USDC可能因为Circle的一个操作而沦为“空气”,导致DAI因此归零。

面对可能存在的风险,MakerDAO创始人Rune Christensen在Discord中表示,将对是否继续维持DAI和USDC的锚定进行讨论。

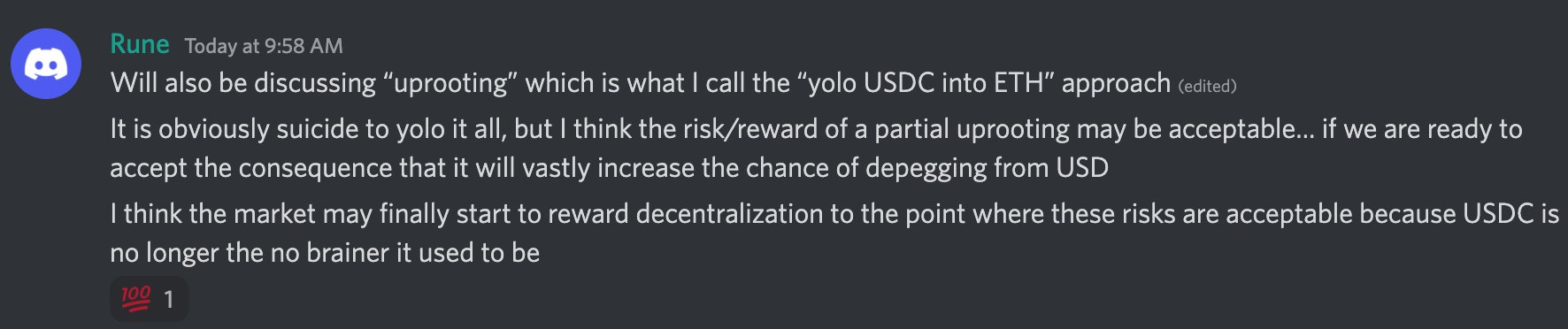

Rune Christensen还提出了一种非常激进的想法,即用一部分USDC购买ETH。若ETH下跌,DAI的价格可能会低于1美元。鉴于MakerDAO会在资不抵债时增发MKR,并通过拍卖进行还贷,此举还会为MKR引入极大风险。

Christensen在措辞中用到了“uprooting”(连根拔起)的说法。Christensen认为Tornado Cash被制裁的后果比他一开始想象的要严重得多,如果放弃USDC,DAI可能会与美元脱钩,但风险是“可以接受的”。

以太坊创始人Vitalik则称,Christensen的想法是“冒险且可怕的”,一旦ETH大幅下跌,抵押品的价值将下降,而不会被清算,系统将面临只有部分储备金的风险。

Christensen还称,“最好的选择是指望现在不会受到制裁,并为能够真正抵抗物理攻击而努力。我们应该接受这样的事实,如果他们想要关闭我们,结果是紧急关闭”。

正如Tornado Cash联合创始人Ameen Soleimani所说的那样,Circle遵守美国制裁的做法是“DeFi史上的一个分水岭”。虽然暂不清楚美国财务部的制裁措施是否会升级,但当下DeFi协议过于依赖中心化稳定币USDC,但若不做出改进,DeFi协议则将自己的命运交给中心化机构,历史也将继续轮回。

责任编辑:Felix

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。