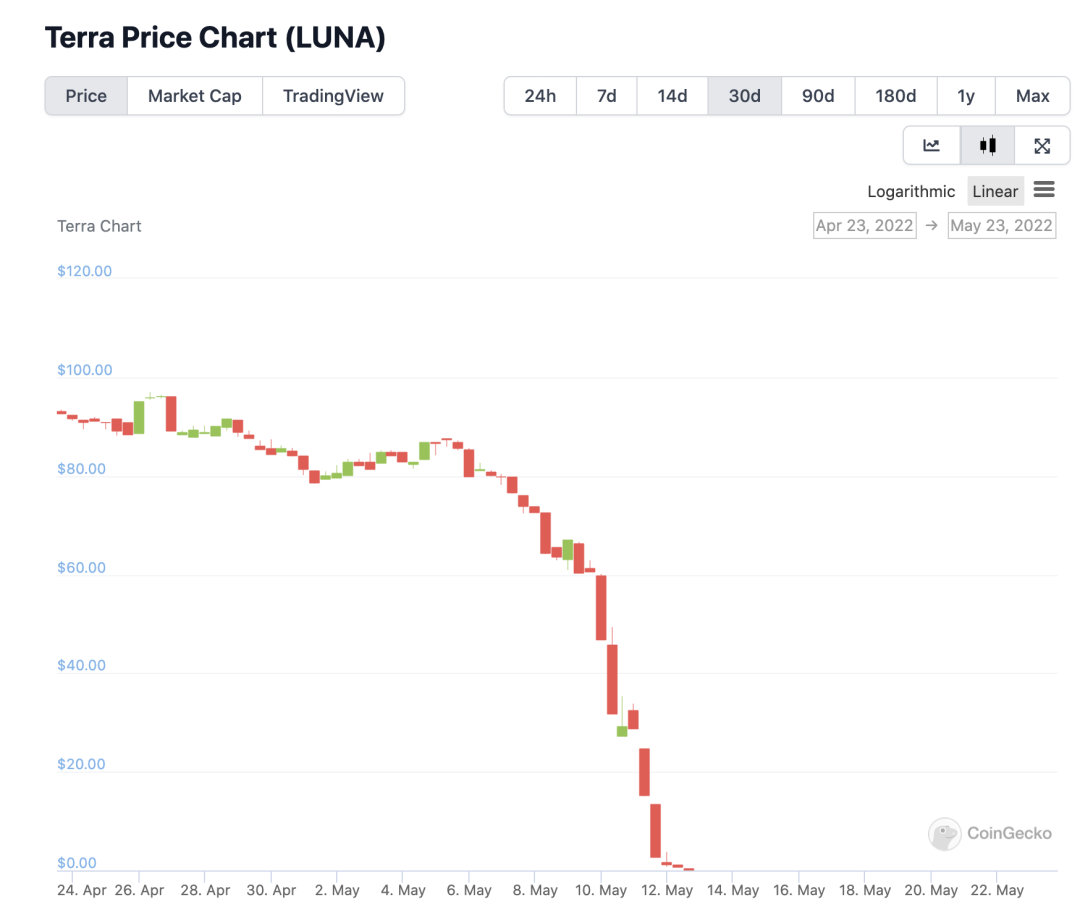

近日,一款名为 “LUNA” 的算法稳定币,价格从 119.5 美元跌到近乎归零,引发了外界关注。

这款加密货币有“币圈茅台”之称,总市值一度超过400亿美元,但却在两天内暴跌99%,距离清零只有一步之遥。近37万投资者爆仓,血本无归。此外,尽管LUNA背后的项目方Terra输血30亿美元挽救局面,但仍无济于事。

LUNA为何崩盘?算法稳定币和以前出现的稳定币有何不同?未来还有发展的可能性吗?这场货币实验最终能告诉我们什么?让我们一起在今天的金融小百科里寻找答案吧,也欢迎在评论区留下你的看法。

一、LUNA神话崩盘全复盘

5月12日,币圈大地震。素有“币圈茅台”之称的LUNA币直线下跌,跌幅逾99%,随后一路狂泻,相比起最高价119.6美元,缩水1.07亿倍,几近归零。作为虚拟货币市场排名前五的项目,LUNA币的总市值一度超过400亿美元,与平安银行相近。其崩溃血洗了整个币圈,一度导致加密货币集体大跌。市场普遍认为,此次暴跌与算法稳定币Terra USD跟美元严重脱钩有关。

Terra USD简称UST,其规模在暴跌前一度排名全球排名第三,受众极广。作为一种算法稳定币,UST原本试图通过与姊妹代币Terra(下称“LUNA”)建立套利机制保持供需平衡,结果在遭遇赎回抛售后反而双双陷入“死亡循环”,近乎崩盘。

5月8日,在UST官方即将用尽其高额利息补贴的情况下,多笔巨额交易抛售UST,导致其价格与美元脱钩。在UST迟迟没有恢复1美元的锚定价格时,恐慌情绪在市场蔓延。众人纷纷抛售UST,由此产生更多的LUNA,但此时市场中对LUNA的需求支持不足,导致其价格自由落体。

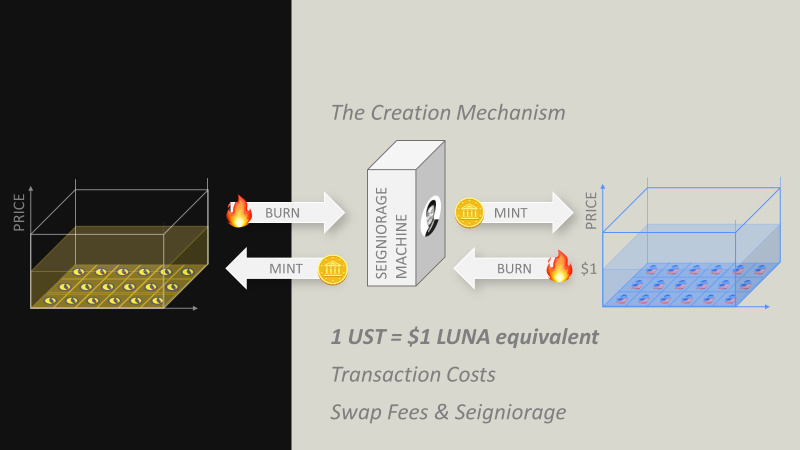

作为算法稳定币,UST通过“双币稳定”模式实现稳定,即Terra生态中的两个代币间进行相互转化和套利交易。

UST的锚定机制如下:当UST的价格大于1美元时,LUNA持有人可以随时将手中的LUNA按1美元的汇率兑换成UST并在市场中按较高价格出售。例如当UST升至1.2美元时,你可以选择购买100美元的LUNA,将其兑换成“面值”100美元的UST,然后在市场中按“市值”120美元出售,获利20美元。

通过这种方式,市场中的UST供给增加,价格逐渐回归至1美元;当UST小于1美元的时候,用户可以销毁1UST,赎回1美元的LUNA。UST试图靠这种套利机制来稳定在1美元附近。

这种稳定算法比较简单,自推出以来,LUNA在接近零抵押的情况下,关于其“庞氏骗局”和“死亡螺旋”的质疑不绝于耳。当UST大于1美元时,由于不断有人购买LUNA来套利,因此LUNA价格持续上涨,资金持续流入,UST供给持续上升,最终稳定于1美元。

可一旦发生黑天鹅事件,UST价格小于1美元并且持续脱钩时,将UST铸造回LUNA并出售的套利行为就会导致LUNA价格的下跌。LUNA价格越低,销毁UST生成的LUNA数量就越多,市场中LUNA的抛压就更高,LUNA的价格就更低。而原生代币价格的不断下跌还会令UST的持有人丧失对Terra公链的信心,加剧UST抛压。最终的结果很可能是LUNA和UST双双归0。

Terra团队深知,想要组织“螺旋”,只能持续吸引资金买入UST并锁定UST的流动性。首先,Terra通过韩国第二大支付集团投资的背书,为UST设计了使用场景——消费、支付、电商等。比如,Terra与移动支付应用Chai合作,允许企业轻松实现结算交易,Chai的用户总数高达230万人。

其次,Terra还推出了合成资产协议Mirror,增加UST的金融应用。在Mirror协议中可以将UST超额抵押生成合成资产(比如谷歌、苹果、亚马逊、特斯拉等头部科技公司的股票),以满足那些没有办法直接投资这些资产(美股)的用户的投资需求。

最关键的是,Terra官方在2021年3月推出DeFi平台Anchor Protocol(以下简称“Anchor”),借贷协议Anchor作为“国有银行”的角色,承诺了20% 的超高活期收益率,以此吸收公众存款(以 UST 的形式)。

因此Terra实现了循环发展,在公链内自造 DeFi场景并提供补贴(Anchor为代表),塑造了稳定币需求。基于以上支付、投资、储蓄等多种使用场景,Terra建立了一个高杠杆的生态系统。短短两年时间,LUNA发展到了超过400亿美元市值,铸造发行了180亿美元UST。

但以上的逻辑在于实控方以套现或销毁LUNA的方式获得资金能够支持Anchor提供的高额补贴。高利率显然对吸引资金很有效,但缺点是成本高昂、难以持续。Anchor负债端吸收了高达20%利率的存款,其资产端必须有更高收入才能保证不亏损。

但事实恰恰相反,Anchor 借款率只有 20%左右,用户通过Anchor贷款所带来的利息和质押收入远远无法覆盖利息成本,资金一直是净流出状态。如果遭遇黑天鹅事件,该稳定币的需求萎缩或遭遇信任危机,引发市场大量抛售,则很容易陷入“死亡螺旋”。

当然,LUNA的崩盘可能有巨鲸围剿的因素存在,但总体上与算法稳定币在试图制定一个经济体的货币政策时,全凭市场意愿和算法进行调控难以完备相关。

二、算法稳定币还是庞氏2.0?

算法稳定币龙头UST的崩盘再度引发市场热议,算法稳定币模式的终局注定是“死亡螺旋”吗?算法稳定币的未来在哪里?

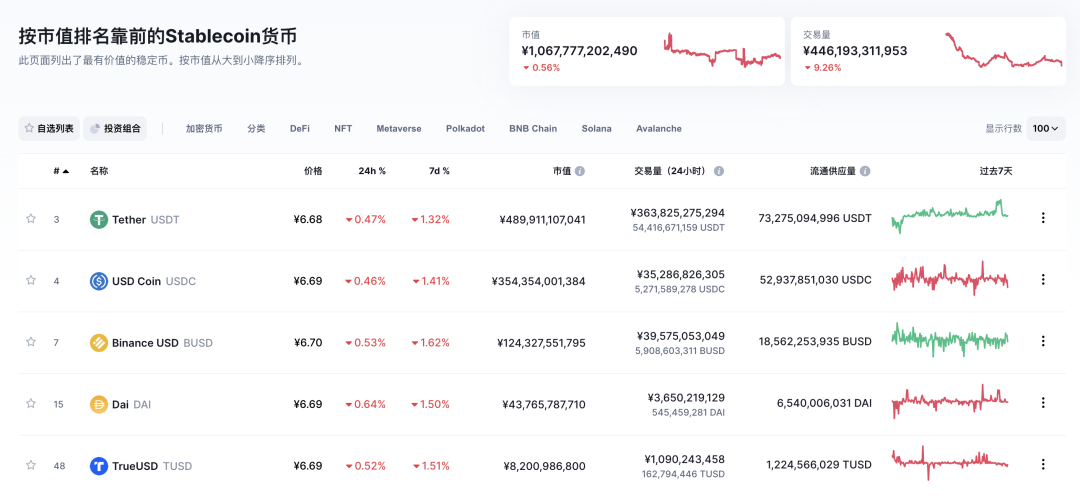

5月20日,Coinmarketcap数据显示,按市值计算的顶级稳定币代币排名前五分别为,USDT、USDC、BUSD、DAI、TUSD。

主流稳定币主要有三种模式:法定货币抵押的稳定币(USDT、USDC、BUSD)、加密货币抵押的稳定币(Dai等)、以及算法稳定币(UST等)。这三种模式也反映了稳定币从“链接法币世界”不断走向“加密原生铸币”的发展路径。

(一)法币抵押型稳定币

首先,稳定币诞生的背景是虚拟货币的价格暴涨暴跌,但由于国家和地区的监管政策限制,交易所难以向用户提供“法币直接购买加密货币”的服务,因此催生了对拥有相对稳定价值的“稳定币”的需求。

此时第一代稳定币——法币抵押型稳定币诞生了。法币抵押型稳定币的主要特征是以法币作为底层资产,中心化机构作为承兑商,中心化机构有刚性兑付的责任。典型代表是USDT、USDC和BUSD。

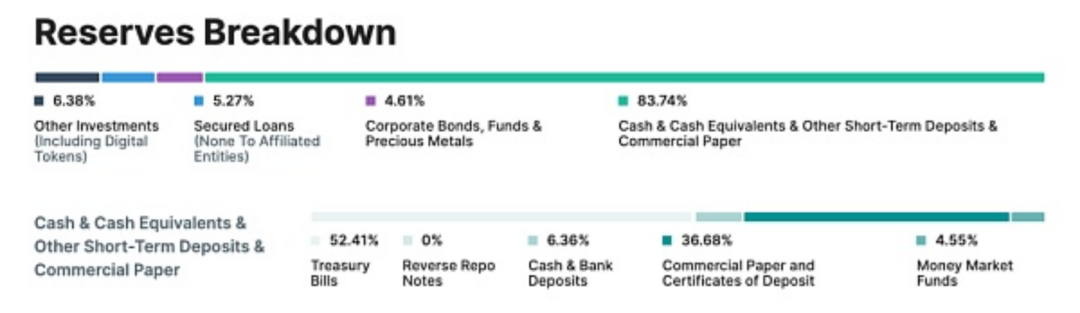

其中,龙头USDT是Tether公司推出的锚定美元的稳定币,宣称每发行一个USDT,其银行账户中就有1美元的保证金,以此锚定美元确保稳定。根据2021年12月31日的储备报告披露,Tether的储备金并非100%现金,而是包含了现金和银行存款、国库券、商业票据和存款证、货币市场基金、反向回购票据、公司债券、基金、贵金属、担保贷款、其他投资等。

随后市场上出现了受监管的稳定币USDC和主流平台稳定币BUSD等。通过法定货币抵押的稳定币,诸如USDT等,用户实现了法币—USDT—加密资产的双向互通。

资料来源:IOBC Capital

资料来源:Tether官网

这种中心化足额质押的模式,相当于用银行账户去质押了足额的美元,然后在链上发行对应数量的稳定币。这种模式的稳定币,实际上就是美元本位的对应符号,也可以叫“加密美元”。

这种稳定币的逻辑是足额质押,严格遵循1:1的兑换比例,你用一个USDT或USDC随时可以兑换回银行账户中的一个美元。

其优点是有底层质押资产,技术实现简单。发行稳定币的机构只需要注册成为货币兑换商就可以,并不需要像股票经纪公司、交易所等机构那样复杂。

其缺点也很明显,法币抵押型稳定币是中心化公司发行的,其底层资产的透明性有待提高。如果公司倒闭,稳定币也不再稳定。

(二)数字资产抵押模式稳定币

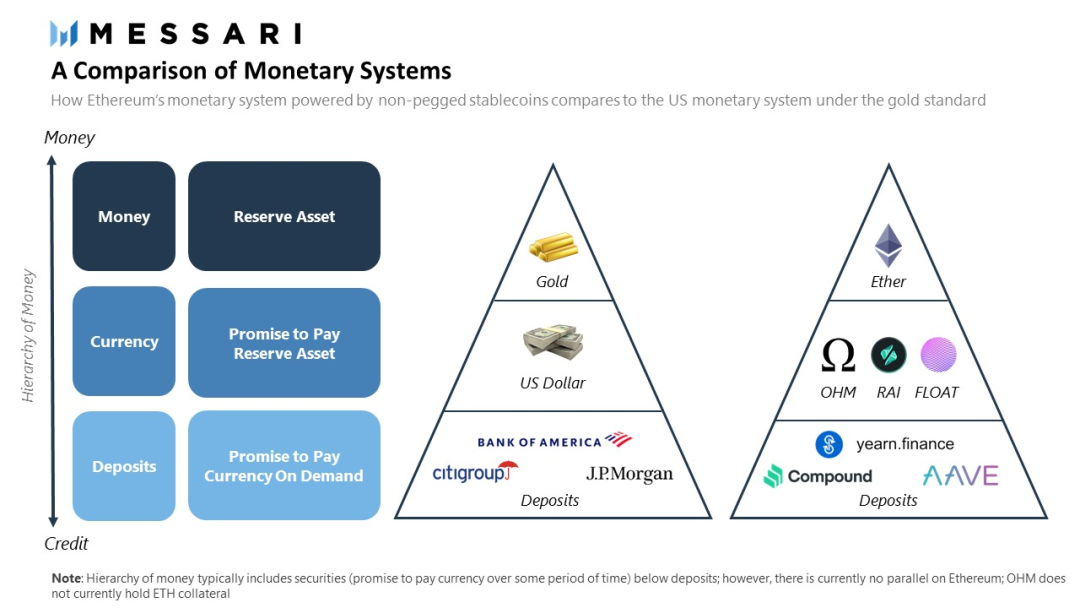

如果说第一代法币抵押型稳定币相当于商业银行,用户通过其兑换美元,那么第二代数字资产抵押模式稳定币(Dai)则相当于去中心化的央行,实际上是用数字资产质押发行了“新的美元”。

数字资产抵押模式稳定币的模式是,把比特币、以太坊等主流数字资产质押到智能合约里,从而派生出DAI等稳定币。这里的抵押是一种超额质押,质押款必须高于发行的稳定币数量,比如:质押价值100美元的ETH,只能铸造70个DAI。跌破最低质押率时,会被要求补仓,若未补仓从而跌破清算线,则会被平仓清算,还会产生清算罚金。

其优点是体现了去中心化的区块链精神,底层资产被锁在智能合约中,公开透明,且无法被冻结和挪用,也不受中心化机构的操控,减少了法币抵押模式的信任风险。

但是缺点也显而易见,首先是超额质押导致资金效率低。此外,底层资产是加密货币,对区块链的网络性能和智能合约的安全性都有高要求。由于其价格急涨急跌,容易出现“资不抵债”的情况,即“爆仓”清算等。 而发生清算对市场价格形成巨大的抛压,导致价格进一步下跌,这又引发了更多的清算,从而产生连环爆仓,恶性循环。比如2020年“3.12事件”之后发生的一系列清算情况。随后MakerDAO引入了USDC、wBTC等中心化资产作为抵押品,在稳定性和去中心化方面做出了一定的取舍。

(三)算法稳定币

无论是法币抵押型稳定币,还是数字货币抵押型稳定币,其缺点都很明显,于是业内开始了对无抵押/算法式(铸币权模式)的稳定币的探索。

如果说第一代和第二代稳定币只是通过简单的质押底层资产,那么算法稳定币则采用了相对复杂一点的算法央行的模式,通过算法自动调节市场的代币的供求关系,进而将代币的价格锚定美元。

这个过程其实很像央行的操作,中央银行的货币调节其实也是一种“靠算法稳定”,也是通过调整货币供应量来维持货币价值。现实中,央行可以通过调整利率(存款准备金率、基础利率等)、债券的回购与逆回购等方式来保持购买力的相对稳定。

而在算法稳定币中,所谓的算法调节就是算法银行可以通过回购、调节存款利率来保证稳定币价格盯住美元。算法稳定币在稳定币价格高于锚定价格时增加供给,在稳定币价格低于锚定价格时后减少供给,通过调节供求来保持稳定币价格稳定。

算法稳定币的发展历程颇为动荡艰辛。从AMPL、ESD到BAC,再到Frax、Fei、OHM,这些算法稳定币都曾经在圈内叱咤一时,但都高开低走,最终销声匿迹。真正在市值方面实现飞跃的UST,一度超越BUSD排名全球第三,也落了个近乎归零的惨淡下场。

目前来看,加密原生铸币的算法稳定币,虽然颇具想象力,但机制设计上仍然存在致命缺陷,全凭市场意愿和算法进行调控,不免引发市场狂热的投机套利等行为,为日后暴雷埋下了诸多隐患。

算法稳定币一方面想通过算法抵消中心化机构所带来的价格控制,另一方面自身又不像比特币拥有广泛的市场认可度。进入的大部分用户是为了获取早期“暴富螺旋”的超额收益,而非使用算法稳定币作为支付工具。如果该稳定币的需求萎缩或遭遇信任危机,那么算法银行将不得不派发更多的供给,从而陷入“死亡螺旋”。

三、关于算法稳定币的三点思考

在算法稳定币的核心机制设计上,可能还需要很多实践探索。至少有以下三方面需要考虑:

第一,算法稳定币的底层资产选择方面。以UST为例,它以LUNA为铸造和销毁时对应的底层资产。但是作为凭空创造出来的币,LUNA本身的认可度并不够广,也许在Terra生态有共识,但在国家乃至全球金融领域的共识并不够牢固。这就导致其需求波动较大,支撑有限,很难作为持久的价值储存。

第二,怎样的抵押(销毁)参数能够兼顾安全性和资本效率。比起超额抵押型稳定币,UST与LUNA这种1:1的销毁铸造比率的资本效率明显更高。但是其底层资产并没有选择共识广泛的BTC、ETH等主流加密货币,又没有设置高于100%的抵押率。而抵押(销毁)参数的设定是需要考虑在底层资产价格波动时不能触发资不抵债的情况。

第三,稳定币的使用需求和铸造谁先谁后、如何调控。稳定币作为价值尺度和交换媒介,理论上应该保持价值稳定,盈利空间有限。这就需要构建多元的生态系统,扩大其使用场景,否则很难保持共识。因此可能需要基于使用需求、使用率等指标来严格控制铸造数量,从而控制整体风险。不是为了锁定其流通而设置的虚假使用需求,而是真实地作为一般等价物。█

参考文献:

1.侯嘉成,《“币圈茅台”LUNA近乎归零背后:算法稳定币为何不稳定》

2.金色财经,《UST陷入死亡螺旋后再聊算法稳定币》

3.金色财经,《从LUNA再看算法稳定币的博弈》

4. Azuma,《濒死之际,Terra断臂求生》

5.肖望,《一位韩国人,用三天洗劫全球炒币客》

6.GMF,《LUNA、UST、Anchor和LFG的一出好戏》

7.华尔街见闻,《“加密货币凛冬将至”!一场由第三大稳定币UST暴跌引发的“血案”》

8.墙裂坛,《稳定币全梳理:靠算法稳定的庞氏2.0时代?》

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。