昨天由于硅谷银行SVB破产的消息引发的USDC脱锚,最多的时候产生了超过13%的折价。下面从操作方法、事件分析等方面具体说说我是怎么通过这次事件进行套利的。

大家应该对去年5月算法稳定币UST脱锚引发LUNA崩盘的黑天鹅事件还记忆犹新吧。那次事件对于一部分人来说是灭顶之灾,而对另一部分人来说则是饕餮盛宴。投机者通过借贷、多交易所间套利、合约做空、抄底等各种方式赚的盆满钵满,上千倍回报的大有人在。当时由于消息滞后,我入场的时候各个平台的币已经被借光了,所以留给我的投资方式其实很有限。由于LUNA价格是一个数量级一个数量级的在跌,胡乱抄底很容易把自己埋进去,所以基于恐慌性抛售后期大几率会反弹的规律制定了一个简单的策略:拿30%的资金来做抄底,分成20份,每跌一个数量级买入一份。预期收益(-30%,???)。由于操作很粗糙,平仓时机选择的并不完美,没有吃到最大的利润,不过仍然很幸运到最后拿到了接近100倍的收益。

事后复盘,总结了几点问题:

- 没有及时发现机会的产生

- 没有预案,操作全凭经验和感觉

- 对新的DEFI平台及衍生品工具缺乏足够的认知

- 没有趁手的工具,只能手动操作

所以去年5月之后,着手请人开发了一些小工具,包括:多平台实时价格抓取,稳定币观察器,下单工具等。并同时梳理了当前的交易产品和平台,以及制定优化了一些策略和预案。其中,我把稳定币的价格偏离作为了一个主要的观测方向,因为无论是中心化稳定币(USDT、USDC、DAI 等)还是去中心化稳定币(UST、MIM 等)当其价格发生偏离的时候,一定是有事件发生,并且同时会产生一定的套利机会。

所以昨天机会发生的时候,第一时间就观察到了。经过比较深入的分析之后,认为USDC价格很大几率会回归,所以在几个关键的点位放了限价买单,并且使用了5倍杠杆。结果成交了第一笔后,价格就回升了,剩下的资金并没有完全利用上。这一单开仓开在了0.8795,平仓平在了0.9592。收益大概在40%左右。

我交易的时间点

其实这笔操作很简单,可最重要的是为什么会做出USDC价值会回归的判断而不是去做空。我来详细说一下我的分析思路。

首先,先说一下做多做空的取舍问题。

如果选择做空,可以很粗暴的在AAVE或者中心化交易所去借币卖出,由于稳定币的特性,如果加上杠杆,理论上最多可以有5倍利润,或者100%的本金亏损(低于0.8的时候入场)。

同样,如果判断价格偏离会缩窄而做多,最大可以获得折价率5倍的利润以及全部本金损失的风险。

所以方向的选择就取决于最终USDC会归0还是回归到原价。

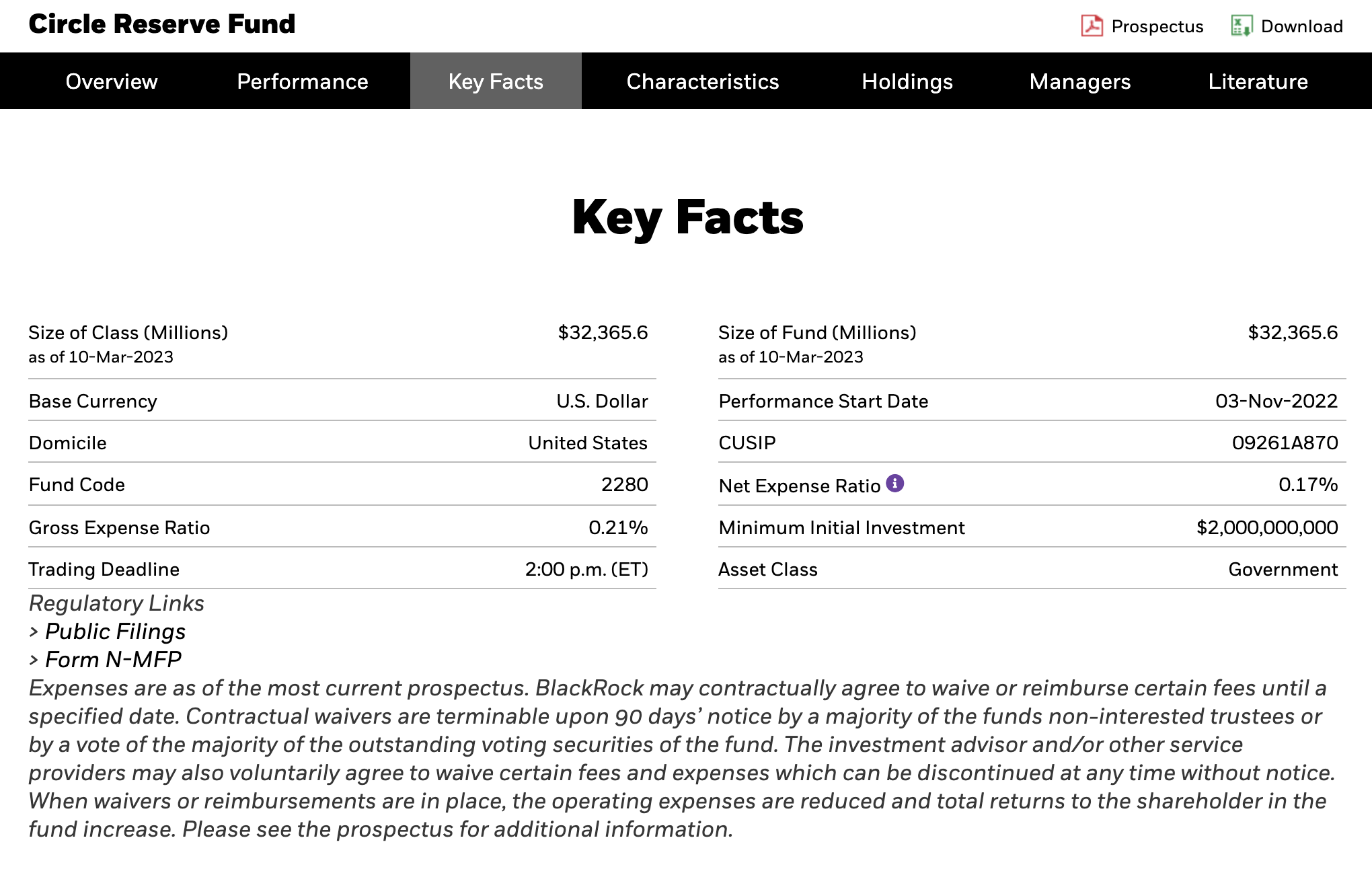

USDC币是一个完全可抵押的对标美元的稳定币,1:1锚定美元。根据最新的数据,Circle一共拥有421亿美金的储备,其中77%(324亿美元)是美国三个月以内的短期国债,这些储备由纽约梅隆银行保管,主动流动性和资产管理由贝黑石(BlackRock,也有翻译成莱德的)管理。而另外的23%则是以现金形式存在几家不同的银行。

在黑石的网站上可以看到这笔储备的详细信息

97亿美金的现金资产,分别存放在纽约梅隆银行(54亿美元),硅谷银行SVB(33亿美元),Customers Bank(10亿美元)。纽约梅隆银行是世界上最大、最稳定的金融机构之一,以其资产负债表的实力和托管人而闻名。Circle在周四的时候,已经发出将33亿美元转账到其他银行的指令,据适用的 FDIC 政策,在银行进入接管之前发起的转账可以正常处理。换句话说,FDIC 应该允许交易在银行的标准每日处理周期结束时以正常方式进行结算,直到 FDIC 接管倒闭的机构。所以周四发起的转账可能会在周一处理。

乐观一些,如果转账能够完成,那么储备金不会损失,USDC回归1:1

悲观一些,如果全部损失,那么现金储备损失7.838%,也就是USDC最多折价8%。而且根据SVB的资产负债表可以看到,他的资产是非常优质的,所以即使清算,也能够挽回大部分损失。并且,Circle还有一系列方法可以使用以支撑USDC的价值,比如说公司资本金补足,外部资本引入,回购超跌的USDC进行销毁,维持净值。

所以,USDC实际折价将远远低于7.8%甚至趋近于0。那么,13%的折价率就有很大的套利空间。这样由于有了7.8%这个数字作为锚点,那么在高于10%折价率的行情下做多操作就成了必然,而做空就只是在赌大家的恐慌情绪会持续并加大。

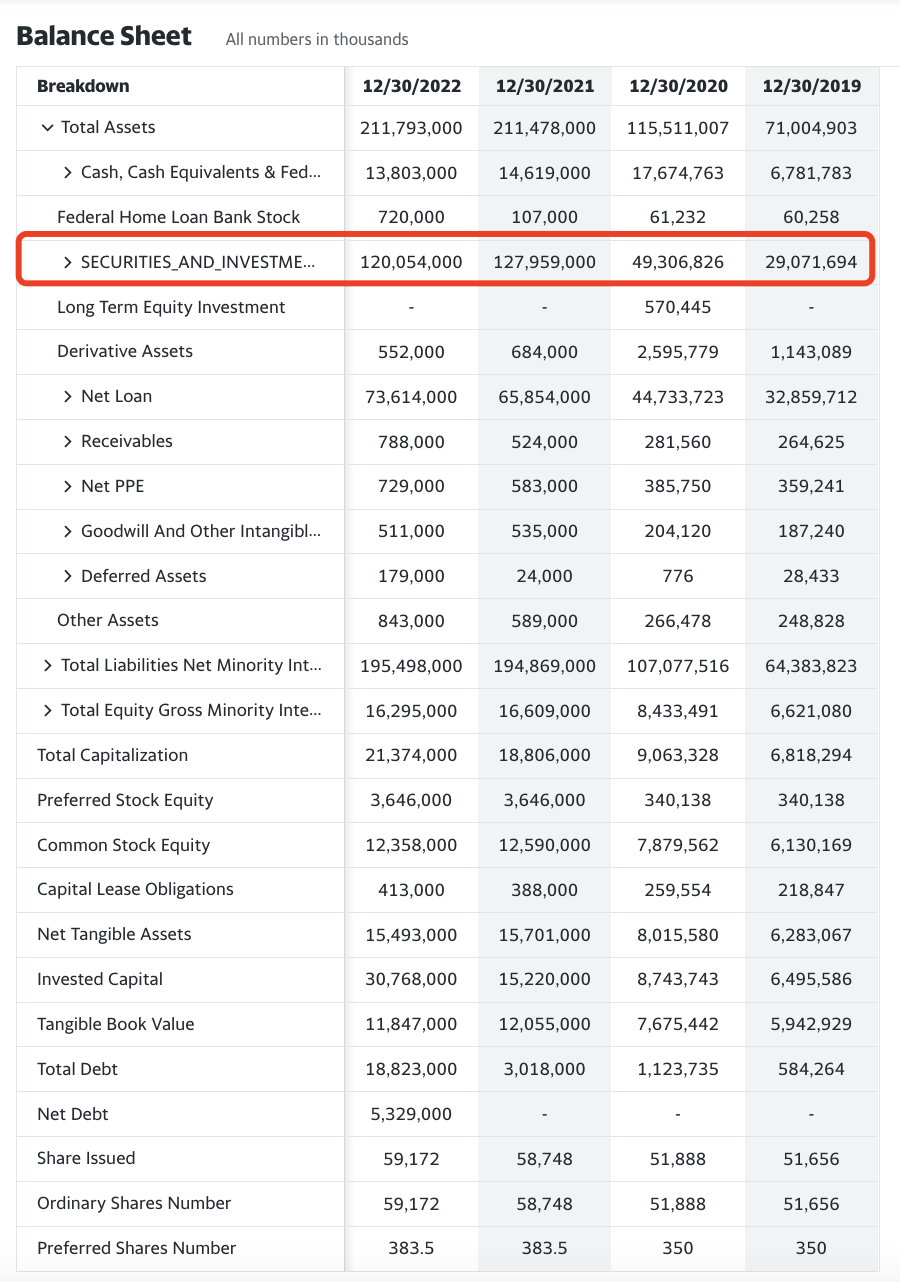

而对于SVB这次破产来说,资产端并没有什么问题,反而是由于他的保守操作,造成了流动性危机从而导致了挤兑的发生。下面这张图是SVB的资产负债表,我们可以看到,在2100亿的资产中,国债占到了1200多亿超过了一半。由于美联储持续加息,债券价格下跌(债券价格和收益率成反比,收益率上升,债券价格下跌),而这只是账面浮亏,而这些债券在到期的时候是可以刚性兑付的,包括票面价值加利息。但很遗憾的是,由于大额提款的出现,流动性不足,银行为补充流动性,不得已出售资产,卖出了约210亿美元的证券,造成18亿美元亏损,这一操作让浮亏变成了实质性亏损,但占整体资产的比例其实并不大。那么FDIC介入清算后,绝大部分的储户资产其实是可以支付的,只需要承担不大的损失和一些时间。

SVB资产负债表

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。